在企业经营过程中,面临亏损的情况并不罕见,当企业需要向银行申请贷款时,如何编制一份能够真实反映企业财务状况且符合银行要求的贷款报表,就成为了一个关键问题,以下将详细探讨企业亏损时如何做银行贷款报表。

明确贷款目的和银行要求

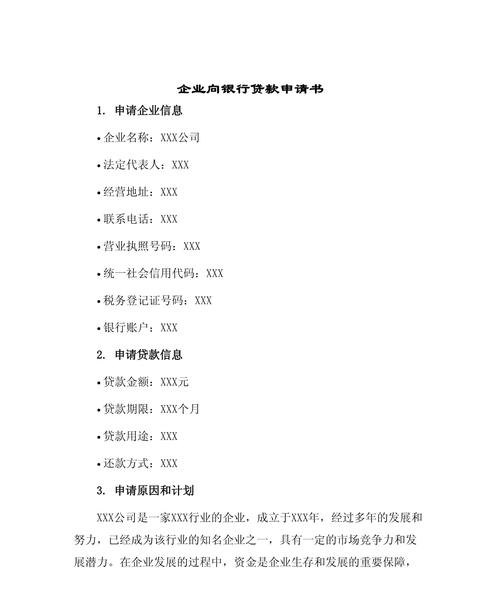

在编制贷款报表之前,企业必须明确贷款的目的,是用于短期资金周转,以缓解经营压力,还是用于长期投资,以改善企业的生产经营条件,不同的贷款目的可能会对报表的侧重点产生影响。

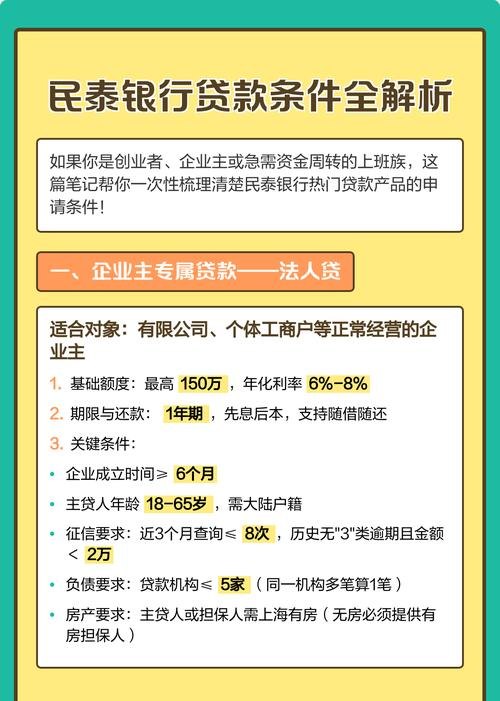

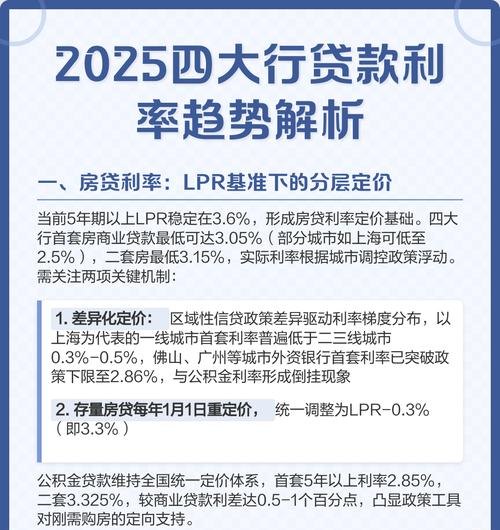

企业要深入了解银行对于贷款报表的具体要求,不同银行可能在报表格式、指标要求、数据准确性等方面存在一定差异,企业应与意向贷款银行进行充分沟通,获取准确的信息,确保报表编制符合银行的标准。

如实反映亏损情况

虽然企业处于亏损状态,但在编制贷款报表时,必须如实反映亏损情况,这不仅是企业诚信经营的体现,也是银行评估企业风险的重要依据。

1、利润表的编制

- 准确记录各项收入和成本费用,包括主营业务收入、其他业务收入、主营业务成本、管理费用、销售费用、财务费用等,确保收入和成本费用的核算符合会计准则和税法规定。

- 正确计算亏损额,将各项收入减去各项成本费用后,得出本期亏损额,亏损额应与企业实际的财务状况相符。

2、资产负债表的编制

- 如实反映资产状况,包括流动资产、固定资产、无形资产等,对于固定资产和无形资产,应按照其实际价值进行计量,并在报表中进行恰当的披露。

- 如实反映负债状况,包括流动负债和长期负债,对于负债,应明确其还款期限和还款方式,并在报表中进行准确的记录。

- 正确计算所有者权益,所有者权益等于资产减去负债,在亏损情况下,所有者权益可能会减少,但仍应如实反映。

突出企业的偿债能力

尽管企业处于亏损状态,但银行在评估贷款申请时,仍然会关注企业的偿债能力,企业可以通过以下方式突出自身的偿债能力:

1、现金流量表的编制

- 编制现金流量表,反映企业经营活动、投资活动和筹资活动的现金流入和流出情况,通过现金流量表,银行可以了解企业的现金获取能力和现金支付能力。

- 分析现金流量状况,关注企业经营活动现金流量是否能够满足日常经营的资金需求,以及投资活动和筹资活动现金流量的合理性,如果企业经营活动现金流量充足,且投资活动和筹资活动现金流量与企业战略规划相符合,那么银行对企业的偿债能力会更有信心。

2、资产质量分析

- 评估企业的资产质量,关注企业的应收账款、存货等流动资产的周转情况,以及固定资产、无形资产等非流动资产的使用效率,如果企业的资产质量较高,能够快速变现或产生收益,那么银行会认为企业具有较强的偿债能力。

- 分析资产负债率,资产负债率是衡量企业负债水平的重要指标,企业应合理控制资产负债率,避免过高的负债水平给企业带来偿债风险,在亏损情况下,企业可以通过优化资产结构、提高资产质量等方式来降低资产负债率。

3、经营能力分析

- 评估企业的经营能力,关注企业的主营业务收入、市场份额、客户满意度等指标,如果企业的经营能力较强,能够在市场竞争中保持优势地位,那么银行会认为企业具有较强的偿债能力。

- 分析企业的盈利能力,尽管企业处于亏损状态,但银行仍然会关注企业的盈利能力,企业可以通过分析历史盈利数据、预测未来盈利趋势等方式,向银行展示企业的盈利能力和发展潜力。

提供合理的还款计划

为了增加银行对企业贷款的信心,企业应提供合理的还款计划,还款计划应根据企业的实际经营情况和财务状况制定,确保还款来源稳定可靠。

1、还款来源分析

- 分析企业的经营收入,关注企业的主营业务收入、其他业务收入等经营收入的稳定性和增长趋势,如果企业的经营收入能够持续增长,那么银行会认为企业具有较强的还款能力。

- 分析企业的资产变现能力,关注企业的固定资产、无形资产等非流动资产的变现能力,如果企业的资产能够在需要时及时变现,那么银行会认为企业具有较强的还款能力。

- 分析企业的融资渠道,关注企业的融资渠道是否畅通,是否能够通过其他融资方式获取资金用于还款,如果企业的融资渠道较多,那么银行会认为企业具有较强的还款能力。

2、还款计划制定

- 制定短期还款计划,根据企业的短期资金需求和经营收入情况,制定短期还款计划,短期还款计划应明确还款金额、还款期限和还款方式,确保企业能够按时足额还款。

- 制定长期还款计划,根据企业的长期发展战略和财务状况,制定长期还款计划,长期还款计划应考虑企业的投资项目收益、资产增值等因素,确保企业能够在长期内按时足额还款。

- 定期调整还款计划,企业应根据实际经营情况和财务状况,定期调整还款计划,如果企业的经营收入或资产状况发生变化,应及时调整还款计划,确保还款计划的合理性和可行性。

注意事项

在编制银行贷款报表时,企业还应注意以下事项:

1、数据真实性

企业应确保报表数据的真实性和准确性,不得故意隐瞒或歪曲财务状况,不得提供虚假的财务信息,否则,一旦被银行发现,将严重影响企业的信用评级和贷款申请。

2、报表格式规范

企业应按照银行要求的报表格式编制贷款报表,报表格式应规范、清晰,各项数据应填写完整、准确,企业应在报表中进行必要的注释和说明,以便银行更好地理解报表内容。

3、财务分析

企业应在报表编制完成后,进行必要的财务分析,财务分析应包括对企业财务状况、经营成果、现金流量等方面的分析,通过财务分析,企业可以更好地了解自身的财务状况和经营情况,为银行贷款申请提供有力的支持。

4、诚信经营

企业应树立诚信经营的理念,遵守法律法规和商业道德,在与银行的合作过程中,企业应诚实守信,按时足额还款,维护良好的信用记录,只有这样,企业才能在银行获得更多的支持和信任。

企业亏损时编制银行贷款报表需要企业认真对待,如实反映亏损情况,突出企业的偿债能力,提供合理的还款计划,并注意数据真实性、报表格式规范、财务分析和诚信经营等事项,通过科学合理地编制贷款报表,企业可以提高银行贷款申请的成功率,为企业的发展提供有力的资金支持。