小微企业在经济发展中扮演着重要角色,但它们在获得贷款时往往面临诸多风险性,本文深入探讨了小微企业贷款存在的信用风险、市场风险、经营风险、管理风险等,并分析了这些风险产生的原因,同时提出了一些应对策略,旨在帮助小微企业更好地应对贷款风险,促进小微企业贷款业务的健康发展。

一、引言

小微企业是国民经济的重要组成部分,对促进就业、推动创新、稳定经济增长等方面发挥着不可替代的作用,由于小微企业自身的特点,如规模小、资产少、抗风险能力弱等,在贷款过程中面临着各种风险,这些风险不仅影响小微企业的生存和发展,也给金融机构带来了一定的挑战,深入研究小微企业贷款存在的风险性,对于保障小微企业贷款的安全、促进小微企业健康发展具有重要意义。

二、小微企业贷款存在的风险性

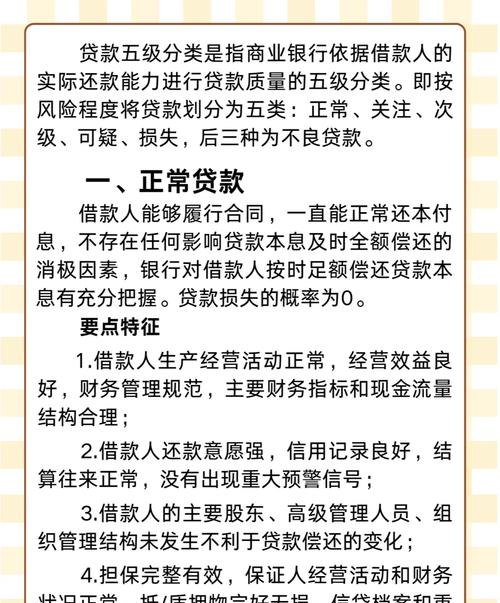

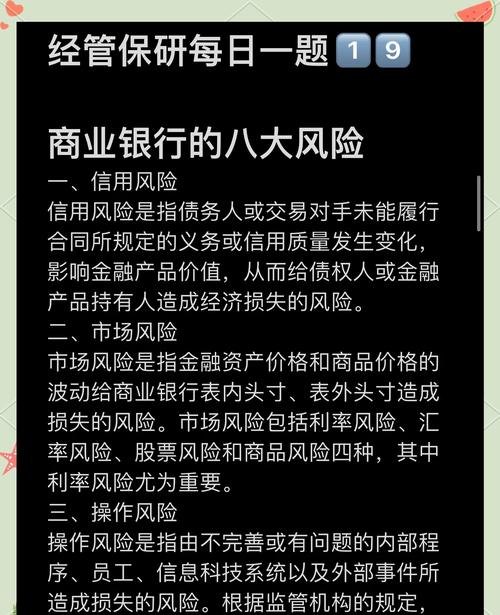

(一)信用风险

1、信用记录不健全

小微企业往往缺乏完善的财务制度和规范的信用记录,金融机构难以准确评估其信用状况,一些小微企业可能存在偷税漏税、恶意拖欠账款等不良行为,这些都会影响其信用评级。

2、经营不稳定

小微企业的经营受市场环境、行业竞争等因素影响较大,经营稳定性较差,一些小微企业可能由于市场需求变化、技术创新不足等原因导致经营亏损甚至倒闭,从而无法按时偿还贷款本息。

3、财务状况不透明

部分小微企业为了获得贷款,可能会故意隐瞒或虚报财务信息,导致金融机构难以真实了解其财务状况,这种信息不对称会增加金融机构的信用风险。

(二)市场风险

1、市场需求波动

小微企业的产品或服务往往集中在特定的市场领域,市场需求的波动会对其经营产生较大影响,如果市场需求突然下降,小微企业可能会面临产品滞销、订单减少等问题,从而影响其盈利能力和还款能力。

2、价格波动

原材料价格、产品价格等的波动会增加小微企业的成本和收入不确定性,如果原材料价格上涨,而小微企业无法及时将成本转嫁出去,就会导致利润下降;如果产品价格下跌,而小微企业的成本无法相应降低,就会面临亏损风险。

3、行业竞争激烈

小微企业往往处于行业竞争的弱势地位,市场份额较小,随着行业竞争的加剧,一些小微企业可能会面临生存困境,甚至被淘汰出局。

(三)经营风险

1、技术创新能力不足

在当今快速发展的时代,技术创新对于企业的生存和发展至关重要,小微企业由于资金、人才等方面的限制,技术创新能力往往较弱,如果不能及时进行技术创新,就会被市场淘汰。

2、人力资源管理不善

小微企业的人力资源管理水平相对较低,可能存在员工素质不高、人才流失严重等问题,这些问题会影响企业的生产效率和创新能力,进而增加经营风险。

3、管理水平低下

一些小微企业缺乏科学的管理理念和方法,管理水平低下,在决策过程中可能存在盲目性和随意性,导致企业经营失误。

(四)管理风险

1、内部控制不完善

小微企业的内部控制制度往往不够完善,存在内部监督不力、风险控制不到位等问题,这会增加企业经营过程中的风险。

2、贷款用途监控困难

金融机构在发放贷款后,需要对贷款用途进行监控,由于小微企业的经营活动较为灵活,贷款用途监控难度较大,一些小微企业可能会将贷款用于其他用途,导致贷款资金无法按时回流。

3、信息安全风险

随着信息技术的发展,小微企业的信息安全问题日益突出,如果小微企业的信息系统遭受黑客攻击或数据泄露,可能会导致客户信息、商业机密等重要信息丢失,给企业带来巨大损失。

三、小微企业贷款风险产生的原因

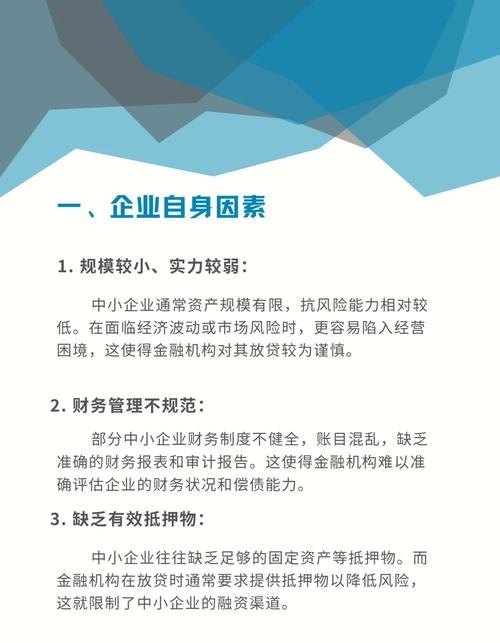

(一)小微企业自身因素

1、规模小、实力弱

小微企业的资产规模、营业收入等相对较小,抗风险能力较弱,在市场竞争中处于劣势地位,容易受到各种风险的影响。

2、管理水平低

一些小微企业缺乏专业的管理人才和科学的管理方法,管理水平低下,在经营决策、财务管理、人力资源管理等方面存在诸多问题,增加了企业的经营风险。

3、信用意识淡薄

部分小微企业信用意识淡薄,存在恶意拖欠账款、逃废债务等不良行为,这些行为不仅会影响企业的信用评级,还会给金融机构带来损失。

(二)金融机构因素

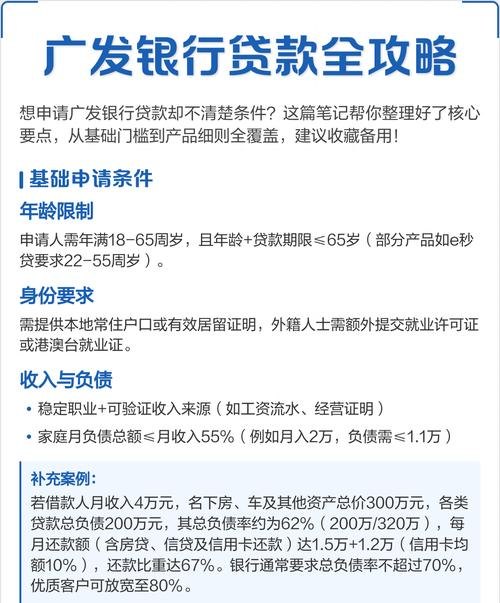

1、风险评估难度大

小微企业的财务状况、经营状况等信息不透明,金融机构难以准确评估其风险,小微企业的信用记录不完善,也增加了金融机构的风险评估难度。

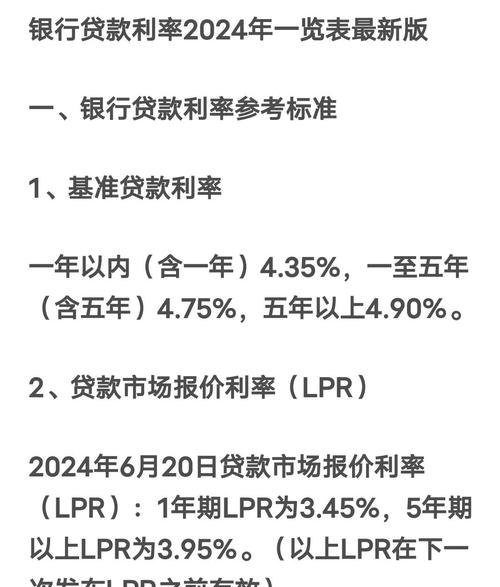

2、贷款成本高

小微企业的贷款规模相对较小,金融机构的贷款成本较高,为了弥补成本,金融机构往往会提高贷款利率,这又会增加小微企业的融资成本,进一步加剧了小微企业的贷款风险。

3、信贷产品创新不足

目前,金融机构的信贷产品主要针对大型企业,对小微企业的信贷产品创新不足,一些小微企业的贷款需求得不到满足,只能通过民间借贷等方式融资,这不仅增加了小微企业的融资成本,还带来了一定的风险。

(三)外部环境因素

1、经济环境不稳定

经济环境的不稳定会对小微企业的经营产生较大影响,经济衰退、通货膨胀等都会导致市场需求下降、原材料价格上涨等问题,增加小微企业的经营风险和贷款风险。

2、政策法规不完善

目前,我国针对小微企业的政策法规还不够完善,一些政策措施落实不到位,税收优惠政策、财政补贴政策等对小微企业的支持力度不够,这也会影响小微企业的发展和贷款风险。

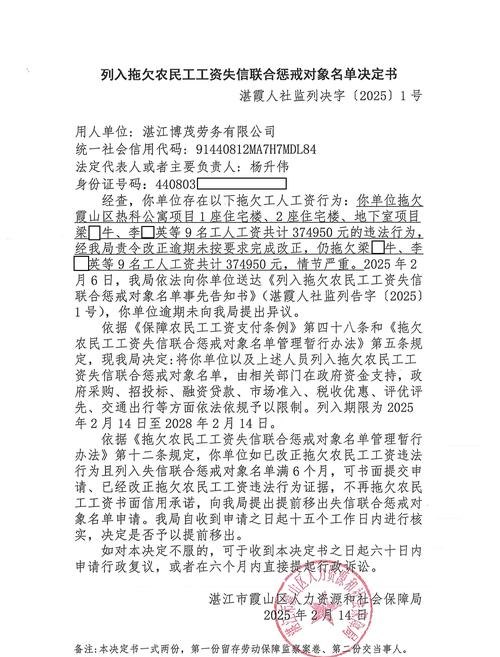

3、社会信用体系不健全

社会信用体系不健全会影响小微企业的信用评级和融资环境,一些小微企业的失信行为得不到有效惩罚,而守信企业也没有得到足够的激励,这会导致社会信用环境恶化,增加小微企业的贷款风险。

四、小微企业贷款风险的应对策略

(一)小微企业自身应对策略

1、加强信用建设

小微企业要树立良好的信用意识,建立健全信用管理制度,按时偿还贷款本息,积极履行合同义务,提高自身的信用评级。

2、提高经营管理水平

小微企业要加强内部管理,提高经营管理水平,建立科学的决策机制、财务管理机制、人力资源管理机制等,降低企业的经营风险。

3、加强技术创新

小微企业要加大技术创新投入,提高技术创新能力,不断推出新产品、新技术,提高企业的市场竞争力。

4、加强信息披露

小微企业要加强信息披露,提高财务信息和经营信息的透明度,让金融机构能够准确了解企业的经营状况和财务状况,降低信息不对称风险。

(二)金融机构应对策略

1、完善风险评估体系

金融机构要完善风险评估体系,综合考虑小微企业的信用状况、经营状况、市场环境等因素,准确评估企业的风险,要加强对小微企业信用记录的收集和分析,提高风险评估的准确性。

2、创新信贷产品

金融机构要加大信贷产品创新力度,推出适合小微企业特点的信贷产品,开展应收账款质押贷款、知识产权质押贷款等业务,拓宽小微企业的融资渠道。

3、加强贷款风险管理

金融机构要加强贷款风险管理,建立健全贷款风险管理制度,加强对贷款用途的监控,确保贷款资金专款专用,要加强对小微企业的贷后管理,及时发现和解决企业存在的问题。

4、加强与政府部门的合作

金融机构要加强与政府部门的合作,共同推动小微企业的发展,金融机构可以与政府部门建立信息共享机制,及时了解小微企业的政策需求和经营状况,政府部门可以出台相关政策,支持金融机构开展小微企业贷款业务。

(三)外部环境应对策略

1、优化经济环境

政府要加大对经济的调控力度,保持经济的稳定增长,要加强对市场的监管,维护市场秩序,为小微企业创造良好的市场环境。

2、完善政策法规

政府要进一步完善针对小微企业的政策法规,加大对小微企业的支持力度,出台更多的税收优惠政策、财政补贴政策等,降低小微企业的经营成本和融资成本。

3、健全社会信用体系

政府要加强社会信用体系建设,完善信用法律法规,加大对失信企业的惩罚力度,提高失信成本,要建立守信激励机制,对守信企业给予一定的奖励,营造良好的社会信用环境。

五、结论

小微企业贷款存在的风险性是由多种因素共同作用的结果,小微企业自身的规模小、实力弱、管理水平低、信用意识淡薄等因素增加了贷款风险;金融机构的风险评估难度大、贷款成本高、信贷产品创新不足等因素也制约了小微企业贷款业务的发展;外部环境的不稳定、政策法规不完善、社会信用体系不健全等因素也给小微企业贷款带来了一定的风险,为了降低小微企业贷款风险,小微企业自身要加强信用建设、提高经营管理水平、加强技术创新、加强信息披露;金融机构要完善风险评估体系、创新信贷产品、加强贷款风险管理、加强与政府部门的合作;外部环境要优化经济环境、完善政策法规、健全社会信用体系,只有各方共同努力,才能促进小微企业贷款业务的健康发展,为小微企业的发展提供有力的支持。