在当今经济环境下,中小企业作为国民经济的重要组成部分,在促进经济增长、推动创新、增加就业等方面发挥着不可替代的作用,中小企业在发展过程中往往面临着诸多困难,其中难以获得银行贷款是一个突出的问题,本文将深入探讨中小企业难以获得银行贷款的原因。

中小企业自身因素

1、规模小、实力弱

中小企业通常规模较小,资产总额有限,固定资产比重较低,缺乏足够的抵押物来满足银行的贷款要求,与大型企业相比,中小企业的抗风险能力较弱,经营稳定性较差,这使得银行在发放贷款时面临更高的风险。

2、财务制度不健全

许多中小企业的财务管理制度不完善,财务信息不透明、不准确,甚至存在虚假财务报表的情况,银行在审核贷款申请时,需要对企业的财务状况进行全面、准确的评估,而中小企业的财务信息不规范给银行的贷款审批带来了很大的困难。

3、信用意识淡薄

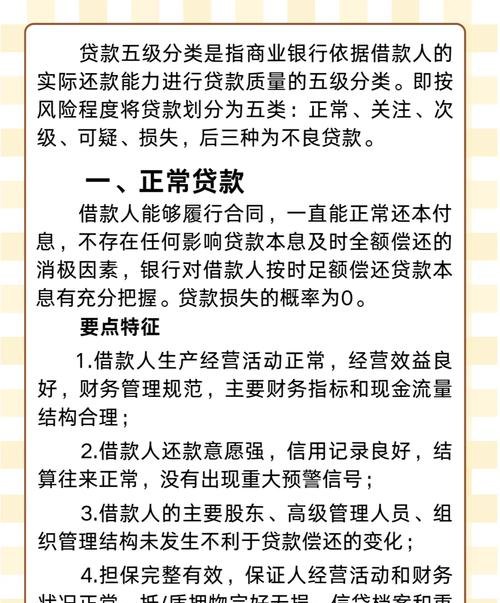

部分中小企业信用意识淡薄,存在拖欠贷款本息、恶意逃废债务等不良行为,这些行为严重损害了中小企业的整体信用形象,导致银行对中小企业的信任度降低,从而增加了中小企业获得银行贷款的难度。

4、缺乏专业的管理团队

中小企业的管理团队往往缺乏专业的管理知识和经验,在企业的战略规划、市场营销、财务管理等方面存在不足,这使得中小企业的经营管理水平较低,难以适应市场的变化和竞争的压力,也影响了银行对中小企业的贷款信心。

银行方面的因素

1、风险评估与控制难度大

如前所述,中小企业的规模小、实力弱、财务制度不健全、信用意识淡薄等特点,使得银行对中小企业的风险评估与控制难度较大,银行需要投入更多的人力、物力和时间来对中小企业的贷款申请进行审核和风险评估,这增加了银行的贷款成本。

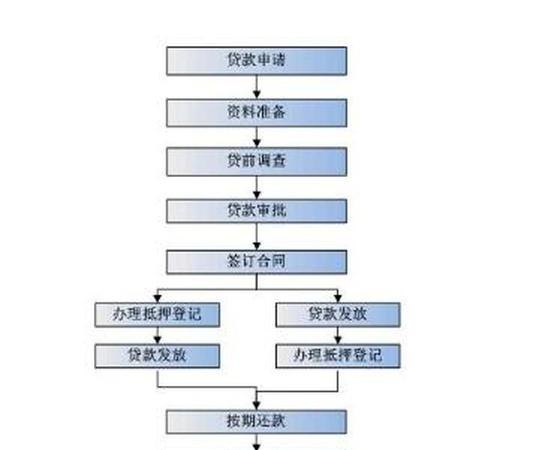

2、贷款审批流程复杂

银行的贷款审批流程通常较为复杂,需要经过多个环节的审核和审批,包括贷款申请受理、资料审核、实地调查、风险评估、审批决策等,中小企业的贷款申请往往需要等待较长的时间才能得到审批结果,这使得中小企业的资金需求得不到及时满足。

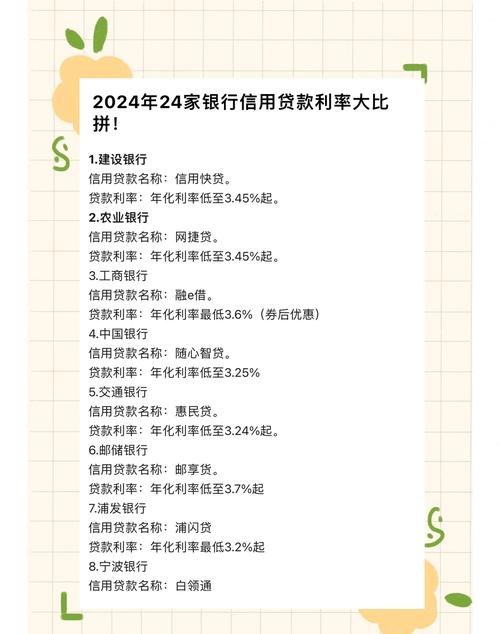

3、缺乏针对中小企业的贷款产品和服务

目前,银行的贷款产品和服务主要是针对大型企业设计的,缺乏针对中小企业的个性化、差异化的贷款产品和服务,中小企业的贷款需求往往具有金额小、期限短、频率高的特点,而银行现有的贷款产品和服务无法满足这些需求。

4、银行与中小企业之间信息不对称

银行与中小企业之间存在信息不对称的问题,银行难以全面、准确地了解中小企业的经营状况、财务状况、市场前景等信息,中小企业也往往对银行的贷款政策、审批流程等信息了解不足,这使得双方之间的沟通和合作存在障碍。

外部环境因素

1、宏观经济环境不稳定

宏观经济环境的不稳定会对中小企业的经营发展产生不利影响,导致中小企业的盈利能力下降、偿债能力减弱,在宏观经济环境不稳定的情况下,银行会更加谨慎地发放贷款,从而增加了中小企业获得银行贷款的难度。

2、金融市场不发达

我国的金融市场还不够发达,金融产品和服务的种类相对较少,市场竞争不够充分,这使得中小企业在获得银行贷款之外,难以通过其他渠道获得资金支持。

3、法律法规不完善

我国的相关法律法规在中小企业融资方面还存在一些不完善的地方,对中小企业的融资支持力度不够,担保法、物权法等法律法规对抵押物的范围、评估、处置等方面的规定不够明确,这给中小企业的融资带来了一定的困难。

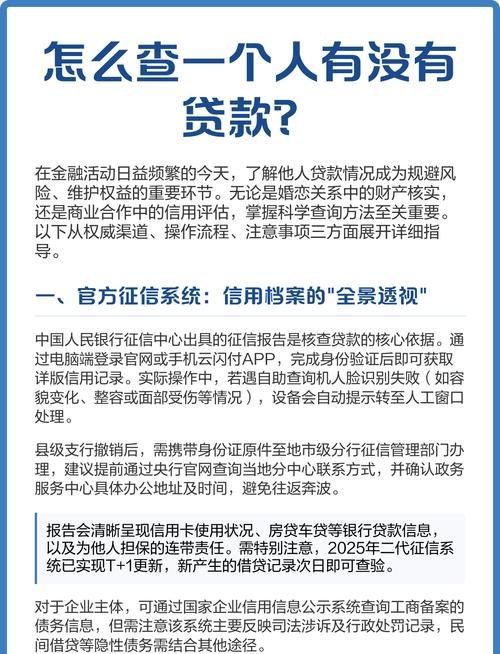

4、社会信用体系不健全

社会信用体系的不健全会影响中小企业的融资环境,在社会信用体系不完善的情况下,中小企业的信用信息得不到有效的记录和共享,银行难以对中小企业的信用状况进行全面、准确的评估。

中小企业难以获得银行贷款是由多种因素共同作用的结果,为了解决这一问题,需要中小企业自身加强管理、提高信用意识、完善财务制度;银行需要创新贷款产品和服务、简化贷款审批流程、加强与中小企业的沟通与合作;政府需要完善相关法律法规、加大对中小企业的融资支持力度、加强社会信用体系建设,只有通过各方的共同努力,才能改善中小企业的融资环境,促进中小企业的健康发展。