银行贷款是企业融资的重要渠道之一,而贷款利率作为贷款的关键要素,对企业的融资成本和经济活动有着深远影响,本文深入探讨了银行贷款给企业的利率的影响因素,包括宏观经济环境、市场竞争、企业信用状况、贷款期限与风险等,详细分析了利率在资源配置、经济调节等方面的作用机制,在此基础上,提出了优化贷款利率形成机制、加强市场竞争、完善企业信用体系等政策建议,以促进银行贷款市场的健康发展,更好地满足企业融资需求,推动经济的稳定增长。

一、引言

企业的发展离不开资金的支持,银行贷款作为一种重要的融资方式,其利率的高低直接关系到企业的融资成本和经营决策,合理的贷款利率能够引导资金流向效率更高的企业和行业,促进资源的优化配置,推动经济的健康发展,在实际经济运行中,银行贷款给企业的利率受到多种因素的综合影响,呈现出复杂的变化态势,深入研究银行贷款给企业的利率具有重要的理论和现实意义。

二、银行贷款给企业的利率影响因素

(一)宏观经济环境

1、经济增长

经济增长与贷款利率呈正相关关系,在经济增长较快时期,企业的盈利能力和偿债能力通常较强,银行面临的风险相对较小,因此贷款利率可能会相对较高,相反,在经济衰退时期,企业面临的经营压力增大,违约风险上升,银行会提高贷款利率以弥补风险损失。

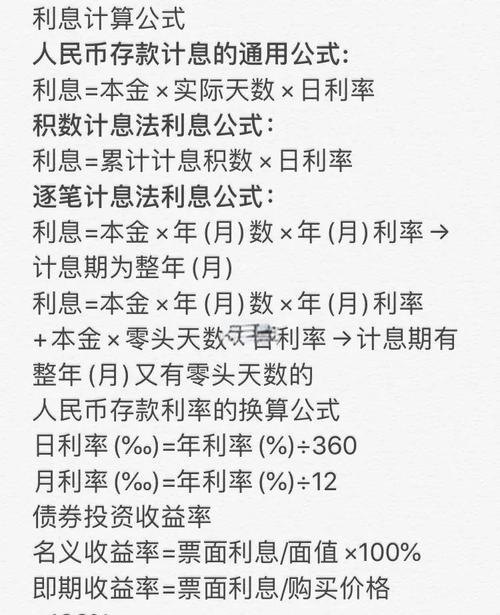

2、通货膨胀

通货膨胀会导致货币贬值,降低实际利率,为了保持实际利率的稳定,银行可能会相应提高名义贷款利率,通货膨胀还会影响企业的成本和利润,进而影响企业的还款能力,银行也会根据通货膨胀率的变化调整贷款利率。

3、货币政策

货币政策是影响银行贷款利率的重要因素,中央银行通过调整货币供应量、利率水平等货币政策工具来实现宏观经济调控目标,当中央银行实施紧缩性货币政策时,银行的资金成本上升,贷款利率也会随之提高;反之,当实施扩张性货币政策时,贷款利率可能会下降。

(二)市场竞争

1、银行间竞争

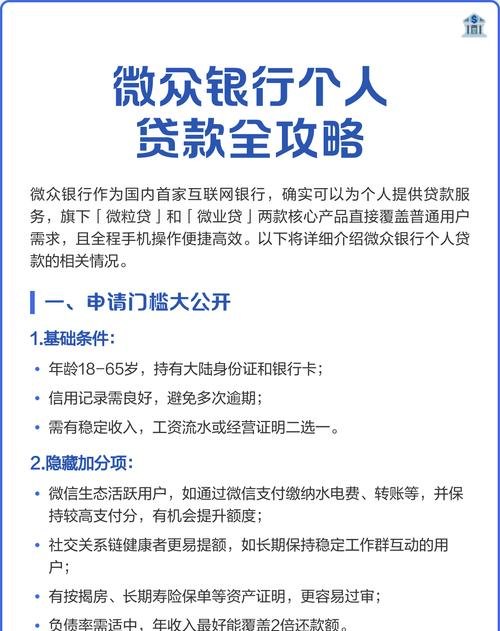

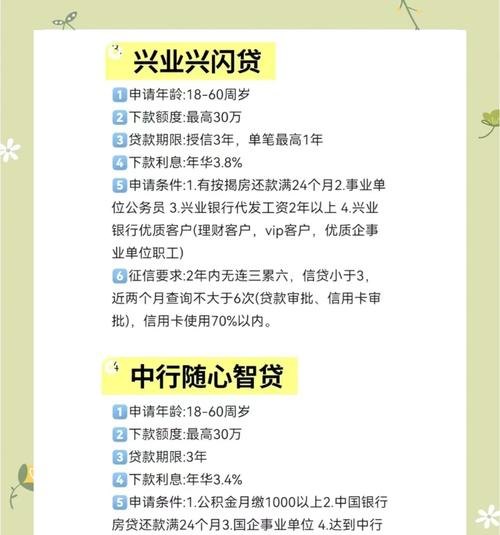

银行间的竞争程度会影响贷款利率,在竞争激烈的市场环境下,银行可能会通过降低贷款利率来吸引客户,争夺市场份额,不同银行之间的资金成本、经营策略、服务质量等存在差异,这些因素也会导致贷款利率的差异化。

2、金融市场竞争

金融市场的发展程度和竞争状况也会对银行贷款利率产生影响,随着金融市场的不断创新和发展,企业可以通过多种渠道获得融资,如债券发行、股票融资等,如果金融市场竞争激烈,企业有更多的融资选择,银行可能会面临更大的竞争压力,从而降低贷款利率。

(三)企业信用状况

1、信用评级

企业的信用评级是银行评估贷款风险的重要依据,信用评级较高的企业通常具有较强的偿债能力和良好的信用记录,银行给予的贷款利率相对较低;而信用评级较低的企业风险较大,银行会要求更高的贷款利率以弥补风险损失。

2、财务状况

企业的财务状况,如资产负债率、现金流状况等,也会影响贷款利率,财务状况良好的企业能够提供更可靠的还款保障,银行对其风险评估相对较低,贷款利率也会相应降低;反之,财务状况不佳的企业风险较高,银行会提高贷款利率。

3、行业风险

企业所处的行业风险也会影响贷款利率,不同行业的市场前景、竞争程度、政策环境等存在差异,银行对不同行业的风险评估也不同,高风险行业的企业通常需要支付更高的贷款利率。

(四)贷款期限与风险

1、贷款期限

贷款期限越长,银行面临的风险越大,贷款利率也会相应提高,长期贷款的不确定性因素较多,如市场利率波动、企业经营风险等,银行需要通过提高贷款利率来补偿风险。

2、风险补偿

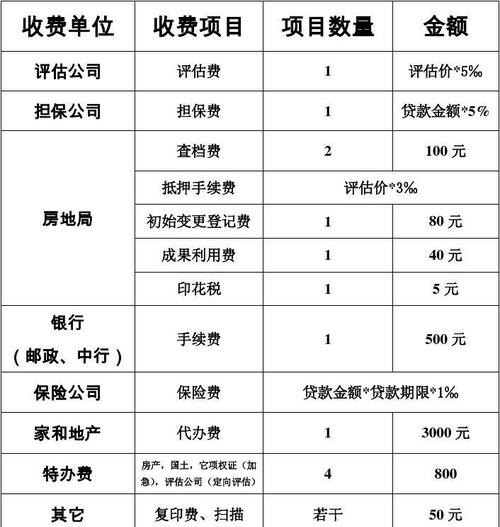

银行在发放贷款时会考虑多种风险因素,如信用风险、市场风险、操作风险等,并通过风险补偿机制来确保贷款的安全性和收益性,风险补偿的方式主要包括提高贷款利率、要求抵押物或担保等。

三、银行贷款给企业的利率作用机制

(一)资源配置

合理的贷款利率能够引导资金流向效率更高的企业和行业,促进资源的优化配置,高利率会使一些高风险、低效率的企业难以获得贷款,从而将资金引导到更有潜力和竞争力的企业中,提高整个社会的资源利用效率。

(二)经济调节

银行贷款利率可以作为一种宏观经济调节工具,当经济过热时,中央银行可以通过提高贷款利率来抑制企业的投资和消费,降低通货膨胀压力;当经济衰退时,中央银行可以通过降低贷款利率来刺激企业的投资和消费,促进经济复苏。

(三)风险管理

贷款利率是银行风险管理的重要手段,银行通过对企业的信用状况、财务状况、行业风险等进行评估,合理确定贷款利率,以弥补风险损失,确保贷款的安全性和收益性。

(四)市场信号

贷款利率可以向市场传递有关企业信用状况和市场风险的信息,高利率表明市场对企业的信用风险较为担忧,可能会抑制企业的融资需求;低利率则表明市场对企业的信心较强,有利于企业获得融资。

四、政策建议

(一)优化贷款利率形成机制

1、完善市场利率定价机制

建立健全市场利率定价机制,提高贷款利率的市场化程度,减少政府对贷款利率的直接干预,让市场供求关系在贷款利率形成中发挥决定性作用。

2、加强利率监测与调控

加强对贷款利率的监测和分析,及时掌握市场利率动态,根据经济形势和宏观调控需要,灵活运用货币政策工具,对贷款利率进行适当调控,保持利率的合理水平。

(二)加强市场竞争

1、促进银行间公平竞争

打破银行间的垄断格局,促进银行间的公平竞争,通过引入更多的市场参与者,如民营银行、外资银行等,增加市场供给,提高银行的服务质量和效率。

2、规范金融市场竞争秩序

加强对金融市场竞争秩序的监管,打击不正当竞争行为,防止银行通过降低贷款利率进行恶性竞争,维护金融市场的稳定和健康发展。

(三)完善企业信用体系

1、建立健全企业信用评级制度

完善企业信用评级体系,提高信用评级的准确性和公正性,加强对信用评级机构的监管,防止评级机构为谋取私利而出具虚假评级报告。

2、加强企业信用信息管理

建立健全企业信用信息数据库,实现企业信用信息的共享和公开,加强对企业信用信息的保护,防止企业信用信息泄露。

3、强化企业信用意识

加强对企业的信用教育,提高企业的信用意识,引导企业树立诚实守信的经营理念,自觉遵守信用规则,提高自身的信用水平。

(四)加强政策协调配合

1、货币政策与财政政策协调配合

货币政策与财政政策应相互协调配合,共同促进经济的稳定增长,货币政策应注重调节市场利率水平,财政政策应注重优化财政支出结构,通过政策的协同作用,提高政策的有效性。

2、金融监管政策与货币政策协调配合

金融监管政策与货币政策应相互协调配合,共同维护金融市场的稳定和安全,金融监管部门应加强对银行贷款业务的监管,防止银行过度放贷和风险积聚;货币政策部门应加强对银行流动性的管理,确保银行资金的充足和稳定。

五、结论

银行贷款给企业的利率是一个复杂的经济现象,受到多种因素的综合影响,合理的贷款利率对于促进资源配置、经济调节、风险管理等方面具有重要作用,为了优化贷款利率形成机制,加强市场竞争,完善企业信用体系,需要政府、银行、企业等各方共同努力,政府应加强政策协调配合,完善相关政策法规,为银行贷款市场的健康发展创造良好的政策环境;银行应加强风险管理,提高服务质量和效率,合理确定贷款利率;企业应加强自身信用建设,提高信用意识,降低融资成本,通过各方的共同努力,实现银行贷款市场的可持续发展,更好地满足企业融资需求,推动经济的稳定增长。

![感恩有您,共铸辉煌——致[银行名称]的感谢信](http://www.baoyicm.com/zb_users/upload/2025/12/20251224025943176651638385247.jpg)