在当今复杂多变的商业环境中,企业银行贷款违约已成为一个备受关注的问题,它不仅对银行的资产质量和稳健运营构成威胁,也会对整个经济体系产生连锁反应,本文将深入探讨企业银行贷款违约的风险因素、可能带来的影响,并提出相应的应对策略。

企业银行贷款违约的风险因素

1、宏观经济环境波动

宏观经济形势的不确定性是导致企业银行贷款违约的重要因素之一,经济衰退、通货膨胀、利率波动等都会对企业的经营状况产生负面影响,在经济衰退期间,市场需求下降,企业销售额减少,利润空间被压缩,可能导致企业无法按时偿还贷款本息。

2、行业竞争加剧

行业竞争的加剧会使企业面临更大的生存压力,从而增加贷款违约的风险,如果企业所在行业技术更新换代快,或者市场饱和度高,企业可能难以在竞争中脱颖而出,导致经营业绩下滑,进而无力偿还贷款。

3、企业内部管理不善

企业内部管理不善也是导致贷款违约的常见原因,企业治理结构不完善、财务管理混乱、决策失误等都可能影响企业的正常运营和偿债能力,企业高管的道德风险也不容忽视,一些高管可能为了个人私利而损害企业利益,导致企业陷入困境。

4、信用风险管理缺失

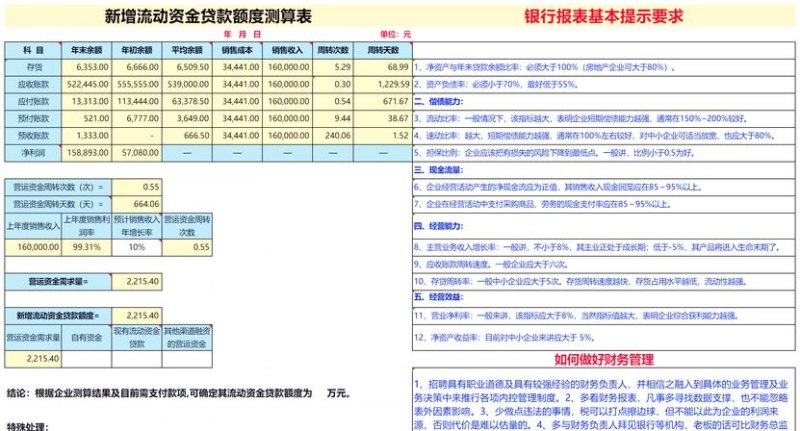

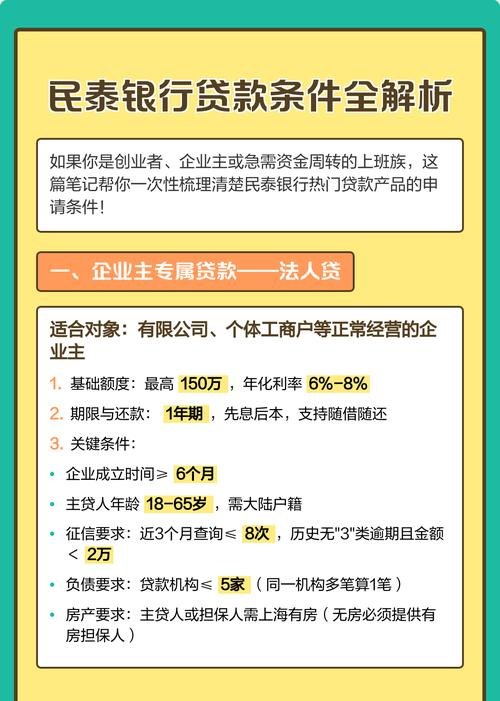

银行在发放贷款时,如果对企业的信用风险评估不准确,或者缺乏有效的信用风险管理措施,就可能增加贷款违约的可能性,银行可能没有充分了解企业的财务状况、经营业绩、市场前景等信息,或者没有对贷款进行合理的风险定价和监控。

企业银行贷款违约的影响

1、对银行的影响

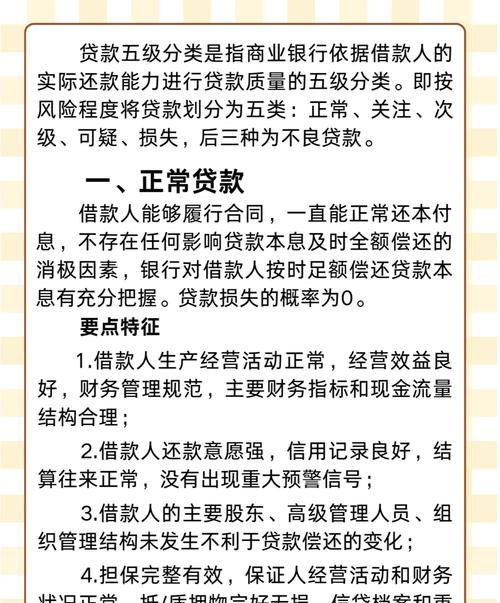

企业银行贷款违约会直接导致银行的资产质量下降,增加不良贷款率,这会削弱银行的盈利能力和资本充足率,影响银行的稳健运营,为了弥补损失,银行可能会提高贷款利率或减少贷款投放,这又会进一步影响企业的融资成本和发展。

2、对企业的影响

贷款违约会对企业的声誉造成严重损害,使其在市场上难以获得融资支持,企业可能会面临法律诉讼和资产被冻结的风险,进一步加剧其经营困境,企业高管可能会因贷款违约而承担个人责任,影响其职业生涯。

3、对经济体系的影响

企业银行贷款违约的增加会对整个经济体系产生负面影响,它会导致银行收紧信贷政策,减少对实体经济的资金支持,影响经济的增长和就业,违约事件的频繁发生也会降低投资者的信心,影响资本市场的稳定。

应对企业银行贷款违约的策略

1、加强宏观经济监测和调控

政府应加强对宏观经济形势的监测和分析,及时采取有效的调控措施,稳定经济增长,通过宏观经济政策的调整,如财政政策和货币政策的协同配合,可以缓解经济波动对企业的影响,降低贷款违约的风险。

2、优化行业结构和竞争环境

政府应推动行业结构调整,鼓励企业创新和技术升级,提高行业的整体竞争力,要加强市场监管,规范市场秩序,防止不正当竞争行为的发生,为企业创造良好的经营环境。

3、强化企业内部管理

企业应加强内部管理,完善公司治理结构,提高财务管理水平,建立科学的决策机制和风险控制体系,避免盲目扩张和决策失误,加强对高管的监督和约束,防范道德风险。

4、完善银行信用风险管理体系

银行应建立完善的信用风险管理体系,加强对企业的信用风险评估和监控,采用多种风险评估方法,综合考虑企业的财务状况、经营业绩、市场前景等因素,提高风险评估的准确性,加强对贷款的贷后管理,及时发现和处置潜在的风险。

5、建立健全法律法规和信用体系

政府应加快建立健全相关法律法规,加大对企业贷款违约行为的惩处力度,要加强信用体系建设,完善企业信用信息共享机制,提高企业的信用意识和违约成本。

企业银行贷款违约是一个复杂的问题,需要政府、银行、企业等各方共同努力,通过加强宏观经济监测和调控、优化行业结构和竞争环境、强化企业内部管理、完善银行信用风险管理体系以及建立健全法律法规和信用体系等措施,可以有效降低贷款违约的风险,维护金融稳定和经济健康发展。