企业抵押贷款在金融领域中扮演着重要角色,然而其存在一定的风险,本文深入探讨了企业抵押贷款风险形成的原因,包括企业自身因素、市场因素、金融机构管理因素以及宏观经济环境因素等,并针对这些原因提出了相应的防范措施,旨在降低企业抵押贷款风险,促进金融市场的稳定和健康发展。

一、引言

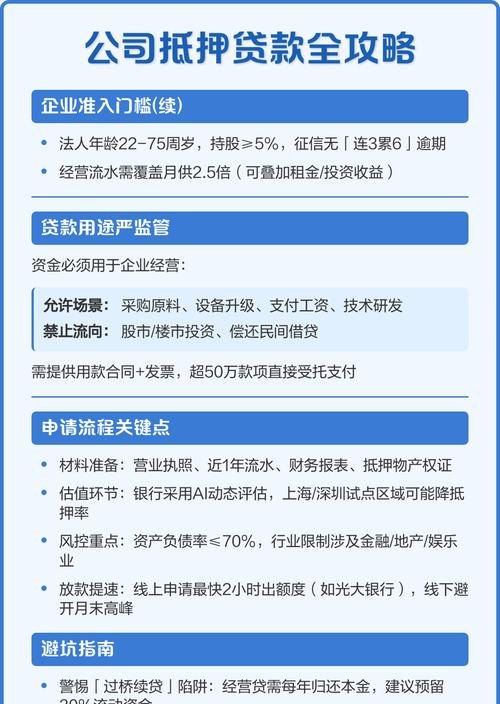

企业抵押贷款是指企业以其合法拥有的财产作为抵押物向金融机构申请贷款的一种融资方式,这种贷款方式在一定程度上缓解了企业的资金需求,为企业的发展提供了支持,同时也为金融机构带来了收益,由于各种因素的影响,企业抵押贷款存在着一定的风险,如抵押物价值波动、企业经营风险、市场利率变化等,这些风险可能导致金融机构的贷款损失,影响金融市场的稳定,深入研究企业抵押贷款风险形成的原因,并采取有效的防范措施,对于降低金融机构的风险,促进经济的健康发展具有重要意义。

二、企业抵押贷款风险形成的原因

(一)企业自身因素

1、经营管理不善

企业经营管理水平的高低直接影响其还款能力,如果企业经营管理不善,如生产经营策略失误、市场开拓不力、内部管理混乱等,可能导致企业盈利能力下降,甚至亏损,从而无法按时偿还贷款本息。

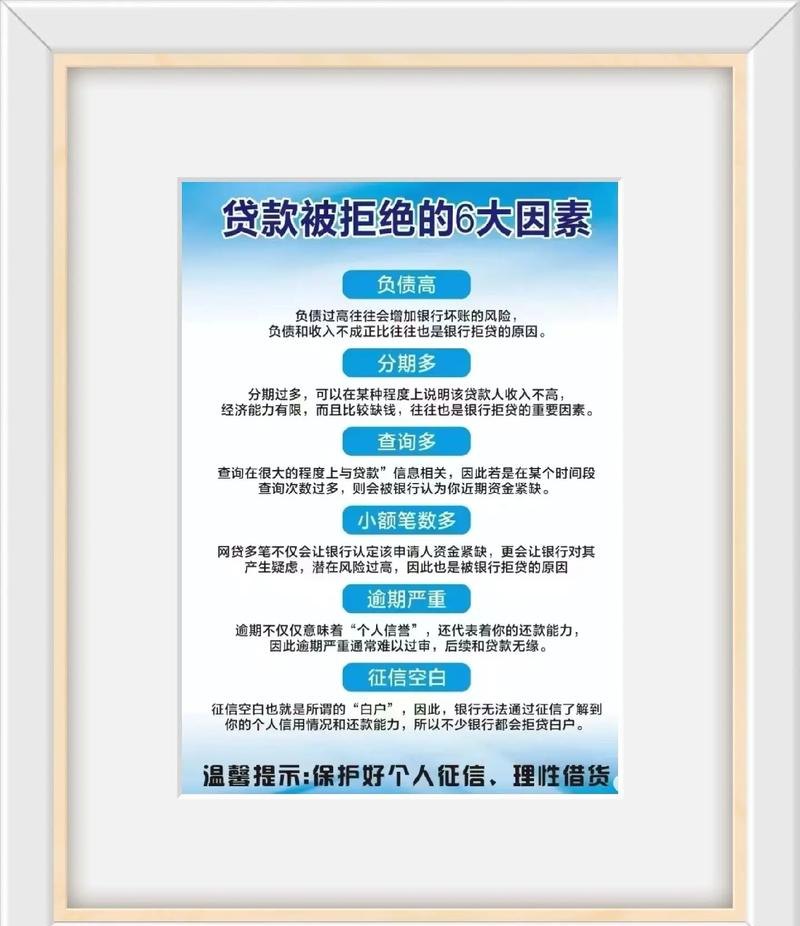

2、财务状况恶化

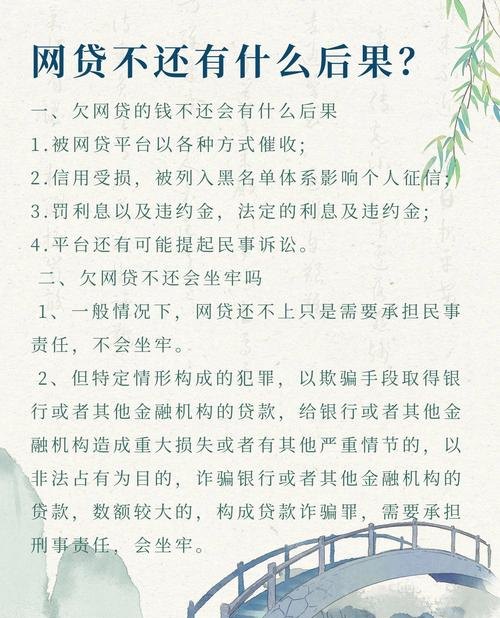

企业的财务状况是评估其还款能力的重要依据,如果企业财务状况恶化,如资产负债率过高、现金流不足、财务报表虚假等,可能导致金融机构对其还款能力产生质疑,增加贷款风险。

3、信用意识淡薄

部分企业信用意识淡薄,存在恶意拖欠贷款本息、逃废债务等行为,这不仅损害了金融机构的利益,也破坏了社会信用环境,增加了企业抵押贷款的风险。

(二)市场因素

1、市场价格波动

抵押物的市场价格波动是企业抵押贷款风险形成的重要原因之一,如果抵押物的市场价格大幅下跌,可能导致抵押物价值低于贷款余额,从而使金融机构面临抵押物贬值风险。

2、市场需求变化

市场需求的变化也会影响企业的经营状况和还款能力,如果市场需求下降,企业产品滞销,可能导致企业盈利能力下降,甚至亏损,从而无法按时偿还贷款本息。

3、市场竞争加剧

市场竞争的加剧可能导致企业的市场份额下降,盈利能力减弱,从而增加企业抵押贷款的风险。

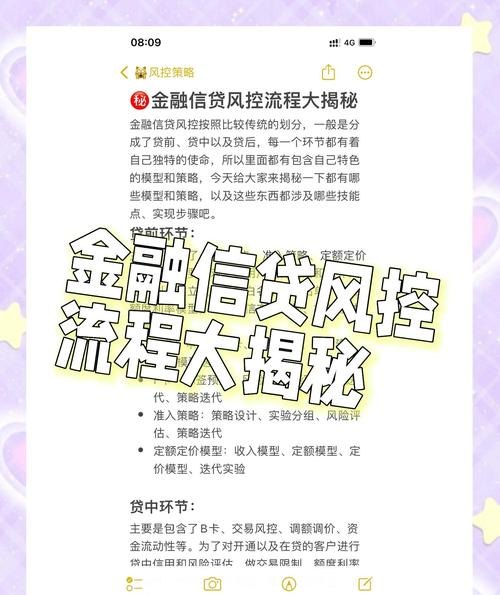

(三)金融机构管理因素

1、贷款审查不严

部分金融机构在发放贷款时,对企业的信用状况、经营管理水平、财务状况等缺乏深入调查和严格审查,可能导致贷款决策失误,增加贷款风险。

2、贷款风险管理水平低

部分金融机构缺乏完善的贷款风险管理体系,对贷款风险的识别、评估、控制和监测能力不足,可能导致贷款风险得不到及时有效的控制。

3、抵押物评估不准确

部分金融机构在对抵押物进行评估时,缺乏专业的评估人员和科学的评估方法,可能导致抵押物评估价值不准确,增加贷款风险。

(四)宏观经济环境因素

1、经济周期波动

经济周期波动会对企业的经营状况和还款能力产生影响,在经济衰退期,企业经营困难,盈利能力下降,贷款违约率可能上升,从而增加企业抵押贷款的风险。

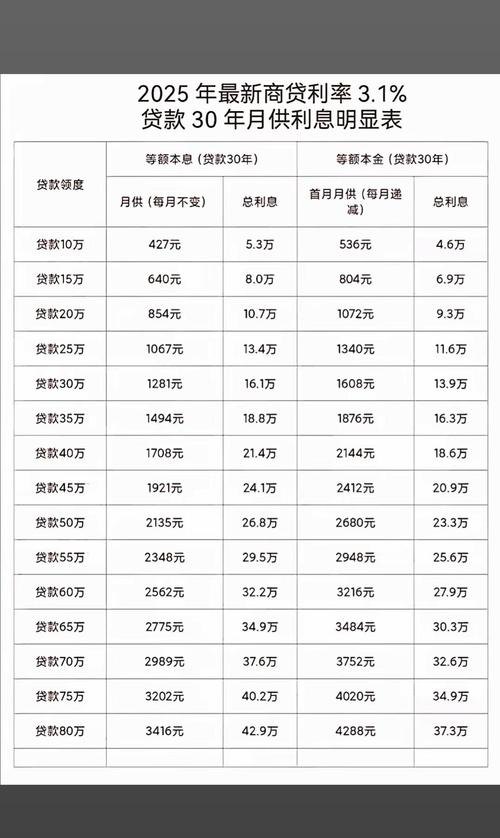

2、货币政策调整

货币政策的调整会影响市场利率水平和资金供求关系,如果货币政策收紧,市场利率上升,可能导致企业融资成本增加,还款压力增大,从而增加企业抵押贷款的风险。

3、法律法规不完善

法律法规不完善可能导致企业抵押贷款过程中存在一些法律风险,如抵押物处置困难、债权债务纠纷等,增加金融机构的贷款风险。

三、企业抵押贷款风险的防范措施

(一)加强企业自身建设

1、提高经营管理水平

企业应加强内部管理,完善经营管理制度,提高生产经营效率和市场竞争力,确保企业的盈利能力和还款能力。

2、改善财务状况

企业应加强财务管理,优化资产负债结构,提高现金流管理水平,确保财务报表真实可靠,增强金融机构对其还款能力的信心。

3、增强信用意识

企业应树立良好的信用意识,遵守法律法规,按时偿还贷款本息,维护社会信用环境,提高自身的信用评级。

(二)完善市场机制

1、稳定市场价格

政府应加强对市场价格的监管,打击恶意炒作等行为,维护市场价格的稳定,降低抵押物价值波动风险。

2、引导市场需求

政府应加强对市场需求的引导,促进产业结构调整和升级,提高市场需求的稳定性和可持续性,降低市场需求变化对企业经营状况和还款能力的影响。

3、加强市场竞争

政府应加强对市场竞争的监管,打击不正当竞争行为,维护市场竞争秩序,促进企业提高市场竞争力,降低市场竞争加剧对企业经营状况和还款能力的影响。

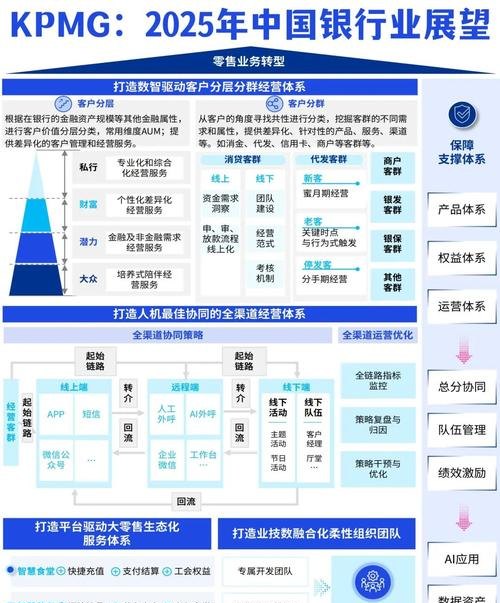

(三)提高金融机构管理水平

1、加强贷款审查

金融机构应加强对企业的信用状况、经营管理水平、财务状况等的调查和审查,确保贷款决策的科学性和准确性,降低贷款风险。

2、完善贷款风险管理体系

金融机构应建立完善的贷款风险管理体系,加强对贷款风险的识别、评估、控制和监测,及时发现和处置贷款风险,确保贷款资产的安全。

3、提高抵押物评估水平

金融机构应加强对抵押物评估人员的培训和管理,提高抵押物评估的科学性和准确性,降低抵押物评估价值不准确带来的风险。

(四)优化宏观经济环境

1、稳定经济增长

政府应采取有效的宏观经济政策,促进经济增长,提高企业的盈利能力和还款能力,降低企业抵押贷款的风险。

2、合理调整货币政策

政府应根据经济形势合理调整货币政策,保持市场利率的稳定,降低企业融资成本,减轻企业还款压力,降低企业抵押贷款的风险。

3、完善法律法规

政府应加强对企业抵押贷款相关法律法规的制定和完善,明确抵押物处置的程序和方法,规范债权债务纠纷的处理,降低法律法规不完善带来的风险。

四、结论

企业抵押贷款风险形成的原因是多方面的,包括企业自身因素、市场因素、金融机构管理因素以及宏观经济环境因素等,为了降低企业抵押贷款风险,金融机构、企业和政府应共同努力,加强企业自身建设,完善市场机制,提高金融机构管理水平,优化宏观经济环境,只有这样,才能促进企业抵押贷款市场的健康发展,降低金融机构的贷款风险,为经济的稳定和健康发展提供有力支持。