在当今竞争激烈的商业环境中,企业往往需要资金来支持其发展和扩张,而抵押贷款作为一种常见的融资方式,为企业提供了一种可行的途径,面对众多的贷款机构,如何选择一家正规的平安企业抵押贷款办理机构成为了许多企业主关注的焦点,本文将探讨如何选择正规的平安企业抵押贷款办理机构,并分析不同机构的特点和优势。

选择正规平安企业抵押贷款办理机构的重要性

1、保障资金安全

选择正规的贷款机构可以确保企业的资金安全,正规机构通常会遵守相关的法律法规和行业规范,对贷款申请进行严格的审核和风险评估,以确保贷款资金的合理使用和安全回收。

2、获得合理的贷款利率

正规的贷款机构会根据市场情况和企业的信用状况等因素,制定合理的贷款利率,与不正规的机构相比,正规机构的贷款利率通常更加透明和合理,不会存在过高的利息和不合理的收费。

3、避免法律风险

不正规的贷款机构可能存在一些违法行为,如非法集资、高利贷等,选择正规的贷款机构可以避免企业陷入法律风险,保护企业的合法权益。

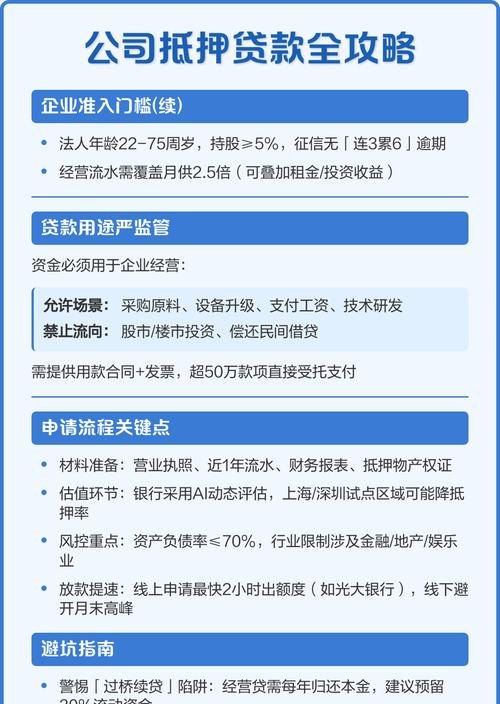

如何选择正规的平安企业抵押贷款办理机构

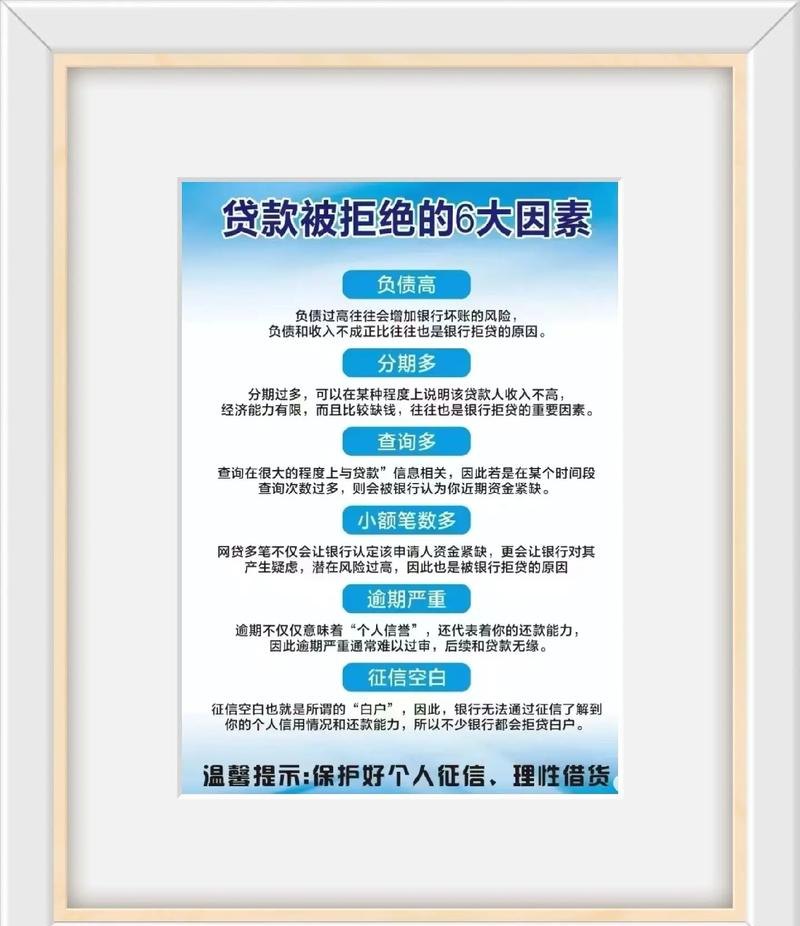

1、查看机构资质

选择正规的贷款机构首先要查看其资质,正规的贷款机构通常会持有相关的金融牌照和经营许可证,如银行、信托公司、小额贷款公司等,企业可以通过官方网站、金融监管机构网站等渠道查询贷款机构的资质信息。

2、了解机构信誉

了解贷款机构的信誉也是选择正规机构的重要因素之一,企业可以通过查看机构的口碑、客户评价、媒体报道等方式,了解机构的信誉状况,选择信誉良好的机构可以降低贷款风险。

3、比较贷款利率

不同的贷款机构贷款利率可能存在差异,企业在选择贷款机构时,应该比较不同机构的贷款利率,选择利率合理的机构,企业还应该注意贷款利率的计算方式和还款方式等细节。

4、了解贷款流程

选择正规的贷款机构还应该了解其贷款流程,正规的贷款机构通常会有一套规范的贷款流程,包括贷款申请、审核、审批、签约、放款等环节,企业应该选择流程清晰、效率高的机构,以节省时间和精力。

5、查看合同条款

在选择贷款机构时,企业还应该仔细查看合同条款,合同条款是企业和贷款机构之间的法律约定,企业应该认真阅读合同条款,了解自己的权利和义务,企业还应该注意合同中的一些重要条款,如贷款利率、还款方式、违约责任等。

不同平安企业抵押贷款办理机构的特点和优势

1、银行

银行是最常见的贷款机构之一,具有以下特点和优势:

(1)信誉良好:银行作为金融机构,具有较高的信誉和知名度。

(2)贷款利率相对较低:银行的贷款利率通常相对较低,且比较透明。

(3)贷款额度较高:银行的贷款额度相对较高,可以满足企业的较大资金需求。

(4)贷款流程相对复杂:银行的贷款流程相对复杂,需要企业提供较多的资料和进行严格的审核。

2、小额贷款公司

小额贷款公司是近年来兴起的一种贷款机构,具有以下特点和优势:

(1)贷款额度相对较低:小额贷款公司的贷款额度相对较低,通常在几十万元到几百万元之间。

(2)贷款利率相对较高:小额贷款公司的贷款利率相对较高,且可能存在一些不合理的收费。

(3)贷款流程相对简单:小额贷款公司的贷款流程相对简单,审批速度较快。

(4)对企业信用要求相对较低:小额贷款公司对企业的信用要求相对较低,更注重企业的经营状况和还款能力。

3、信托公司

信托公司是一种专业的金融机构,具有以下特点和优势:

(1)资金来源广泛:信托公司可以通过发行信托产品等方式筹集资金,资金来源相对广泛。

(2)贷款额度相对较高:信托公司的贷款额度相对较高,可以满足企业的较大资金需求。

(3)贷款利率相对较高:信托公司的贷款利率相对较高,且可能存在一些不合理的收费。

(4)对企业信用要求相对较高:信托公司对企业的信用要求相对较高,更注重企业的经营状况和还款能力。

选择正规的平安企业抵押贷款办理机构对于企业来说至关重要,企业在选择贷款机构时,应该综合考虑机构的资质、信誉、贷款利率、贷款流程、合同条款等因素,选择一家适合自己的机构,企业还应该注意防范贷款风险,合理使用贷款资金,确保企业的健康发展。