本文旨在探讨银行贷款对企业资本结构的影响,通过对相关理论和实证研究的分析,阐述了银行贷款在企业融资决策中的重要作用,以及其如何影响企业的资本结构,研究发现,银行贷款对企业资本结构具有显著影响,合理的银行贷款安排有助于优化企业资本结构,提升企业价值,过度依赖银行贷款也可能带来一定风险,企业应根据自身情况和市场环境,合理确定银行贷款规模和期限,优化资本结构,实现可持续发展。

一、引言

企业资本结构是指企业各种资本的构成及其比例关系,它直接影响着企业的融资成本、财务风险和市场价值,在企业融资决策中,银行贷款作为一种重要的融资方式,其对企业资本结构的影响备受关注,银行贷款具有资金来源稳定、融资成本相对较低等优点,因此成为许多企业融资的首选,银行贷款也可能给企业带来一定的风险,如偿债压力、信用风险等,研究银行贷款对企业资本结构的影响具有重要的理论和现实意义。

二、银行贷款对企业资本结构的影响理论分析

(一)权衡理论

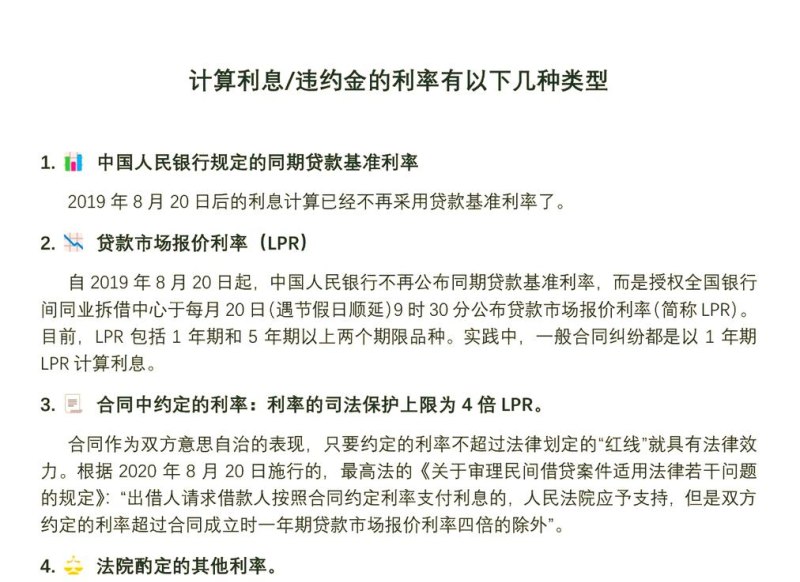

权衡理论认为,企业在进行融资决策时,需要权衡债务融资带来的税盾收益和财务困境成本,债务融资可以带来利息税盾,降低企业的税负,从而增加企业的价值,过度的债务融资会增加企业的财务困境成本,如破产成本、代理成本等,从而降低企业的价值,企业应在债务融资和权益融资之间进行权衡,选择最优的资本结构。

(二)优序融资理论

优序融资理论认为,企业在进行融资决策时,遵循先内源融资,后外源融资;先债务融资,后权益融资的顺序,这是因为内源融资不需要支付利息和手续费,成本较低,且不会稀释原有股东的权益,债务融资成本相对较低,且可以发挥财务杠杆作用,增加企业的价值,权益融资成本较高,且会稀释原有股东的权益,因此企业应尽量避免权益融资。

(三)信号传递理论

信号传递理论认为,企业的融资决策可以向市场传递有关企业未来盈利能力和风险的信号,高质量的企业倾向于选择债务融资,因为债务融资可以向市场传递企业具有较高的盈利能力和较低的风险的信号,低质量的企业则倾向于选择权益融资,因为权益融资可以向市场传递企业具有较低的盈利能力和较高的风险的信号,企业的融资决策可以影响其市场价值。

三、银行贷款对企业资本结构的影响实证研究

(一)国外研究现状

国外学者对银行贷款对企业资本结构的影响进行了大量的实证研究,一些研究发现,银行贷款与企业资本结构之间存在显著的正相关关系,即企业的银行贷款规模越大,其债务融资比例越高,另一些研究则发现,银行贷款与企业资本结构之间存在非线性关系,即当企业的银行贷款规模达到一定程度时,其债务融资比例会下降。

(二)国内研究现状

国内学者对银行贷款对企业资本结构的影响也进行了一些研究,一些研究发现,银行贷款与企业资本结构之间存在显著的正相关关系,即企业的银行贷款规模越大,其债务融资比例越高,另一些研究则发现,银行贷款与企业资本结构之间存在非线性关系,即当企业的银行贷款规模达到一定程度时,其债务融资比例会下降。

四、银行贷款对企业资本结构的影响因素分析

(一)企业规模

企业规模越大,其市场竞争力越强,信用风险越低,因此更容易获得银行贷款,大企业通常具有较高的盈利能力和稳定的现金流,这也有助于提高其债务融资能力,企业规模与银行贷款规模之间存在正相关关系。

(二)企业盈利能力

企业盈利能力越强,其内源融资能力越强,对银行贷款的依赖程度越低,盈利能力强的企业通常具有较低的财务风险,这也有助于提高其债务融资能力,企业盈利能力与银行贷款规模之间存在负相关关系。

(三)企业成长性

企业成长性越强,其未来的发展前景越好,市场价值越高,因此更容易获得银行贷款,成长性强的企业通常具有较高的投资需求,这也有助于提高其债务融资能力,企业成长性与银行贷款规模之间存在正相关关系。

(四)企业资产结构

企业资产结构是指企业各类资产的构成及其比例关系,不同类型的资产具有不同的风险和收益特征,因此对企业的融资决策和资本结构也会产生不同的影响,固定资产比重较高的企业通常具有较高的债务融资能力,因为固定资产可以作为抵押物,降低银行的信用风险,流动资产比重较高的企业则通常具有较低的债务融资能力,因为流动资产的流动性较强,难以作为抵押物。

(五)宏观经济环境

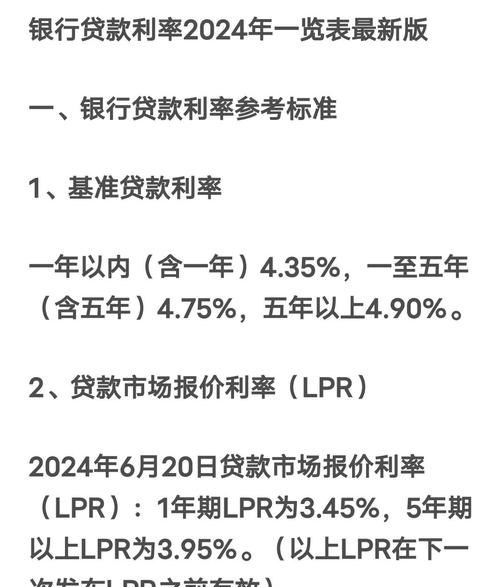

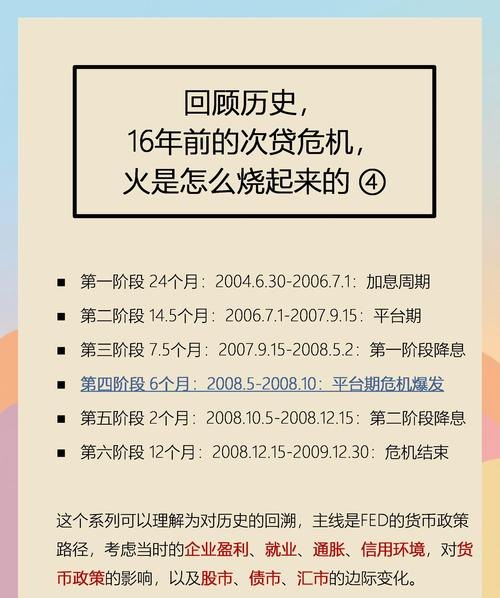

宏观经济环境是指一个国家或地区的经济总体状况,包括经济增长、通货膨胀、利率水平等,宏观经济环境的变化会影响企业的融资成本和市场需求,从而对企业的融资决策和资本结构产生影响,在经济繁荣时期,企业的融资成本较低,市场需求旺盛,企业通常会选择增加债务融资,扩大生产规模,在经济衰退时期,企业的融资成本较高,市场需求萎缩,企业通常会选择减少债务融资,控制生产规模。

五、银行贷款对企业资本结构的影响案例分析

(一)案例背景

以某上市公司为例,该公司是一家从事制造业的企业,成立于[成立年份],注册资本为[注册资本金额],该公司主要生产[产品名称],产品主要销往国内市场,该公司在成立初期,由于资金短缺,主要依赖银行贷款进行融资,随着公司的发展,其融资渠道逐渐多元化,开始通过发行债券、股权融资等方式进行融资。

(二)银行贷款对企业资本结构的影响

1、债务融资比例

从该公司的资产负债表来看,其债务融资比例在成立初期较高,随着公司的发展,其债务融资比例逐渐下降,这主要是因为随着公司的发展,其内源融资能力逐渐增强,对银行贷款的依赖程度逐渐降低。

2、融资成本

该公司的融资成本在成立初期较高,随着公司的发展,其融资成本逐渐下降,这主要是因为随着公司的发展,其融资渠道逐渐多元化,通过发行债券、股权融资等方式进行融资,降低了其融资成本。

3、财务风险

该公司的财务风险在成立初期较高,随着公司的发展,其财务风险逐渐下降,这主要是因为随着公司的发展,其债务融资比例逐渐下降,财务杠杆作用逐渐减弱,降低了其财务风险。

(三)案例启示

通过对该公司的案例分析,我们可以得到以下启示:

1、企业应根据自身情况和市场环境,合理确定银行贷款规模和期限,优化资本结构,降低财务风险。

2、企业应加强内部管理,提高盈利能力和内源融资能力,降低对银行贷款的依赖程度。

3、企业应积极拓展融资渠道,通过发行债券、股权融资等方式进行融资,降低融资成本。

4、企业应关注宏观经济环境的变化,及时调整融资策略,应对市场风险。

六、结论与建议

(一)结论

本文通过对银行贷款对企业资本结构的影响理论分析和实证研究,得出以下结论:

1、银行贷款对企业资本结构具有显著影响,合理的银行贷款安排有助于优化企业资本结构,提升企业价值。

2、企业规模、盈利能力、成长性、资产结构和宏观经济环境等因素都会影响银行贷款对企业资本结构的影响。

3、企业应根据自身情况和市场环境,合理确定银行贷款规模和期限,优化资本结构,降低财务风险。

(二)建议

基于以上结论,本文提出以下建议:

1、企业应加强对资本结构的管理,根据自身情况和市场环境,合理确定银行贷款规模和期限,优化资本结构。

2、企业应加强内部管理,提高盈利能力和内源融资能力,降低对银行贷款的依赖程度。

3、企业应积极拓展融资渠道,通过发行债券、股权融资等方式进行融资,降低融资成本。

4、企业应关注宏观经济环境的变化,及时调整融资策略,应对市场风险。

5、政府应加强对银行贷款的监管,规范银行贷款行为,防范金融风险。

银行贷款对企业资本结构具有重要影响,企业应合理利用银行贷款,优化资本结构,提高企业价值,政府也应加强对银行贷款的监管,促进金融市场的健康发展。

![关于[企业名称]银行贷款需求报告](http://www.baoyicm.com/zb_users/upload/2025/12/20251223024351176642903161399.jpg)