在当今经济社会中,民营企业已成为推动经济增长、促进就业、创新发展的重要力量,民营企业在发展过程中往往面临着融资难、融资贵等问题,这在一定程度上制约了其进一步发展壮大,银行贷款作为民营企业融资的重要渠道之一,政府出台了一系列支持民营企业贷款的政策,旨在缓解民营企业融资困境,促进其健康发展。

银行贷款支持民营企业政策的背景

民营企业在我国经济中占据着重要地位,截至2023年上半年,我国民营企业数量已超过5000万户,个体工商户数量超过1亿户,民营企业贡献了我国50%以上的税收、60%以上的GDP、70%以上的技术创新成果、80%以上的城镇劳动就业、90%以上的企业数量,民营企业在发展过程中面临着诸多困难和挑战,其中融资难、融资贵问题尤为突出。

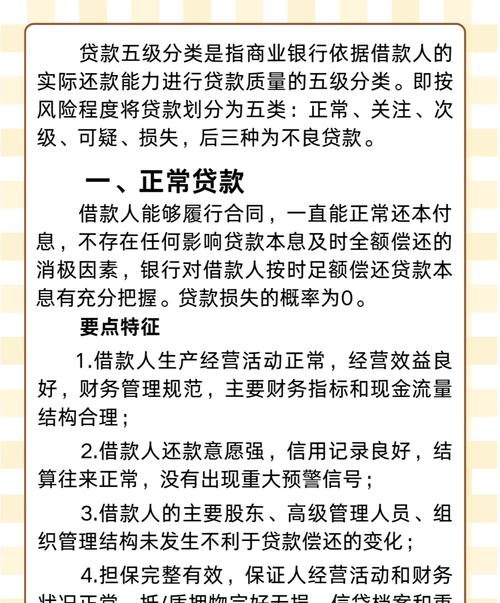

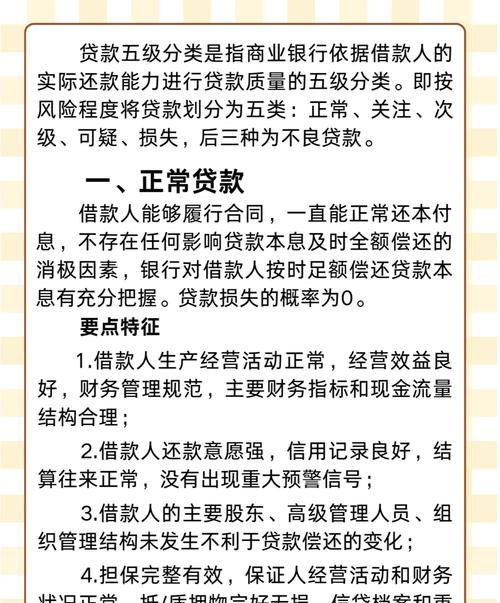

民营企业普遍存在资产规模较小、信用评级较低、财务制度不规范等问题,导致其在银行贷款过程中面临着较高的风险评估成本和信用风险,银行在贷款审批过程中往往更倾向于向国有企业和大型企业提供贷款,因为这些企业具有更强的信用实力和还款能力,银行的风险相对较低,这使得民营企业在银行贷款市场中处于相对劣势地位,难以获得足够的资金支持。

为了解决民营企业融资难、融资贵问题,政府出台了一系列支持民营企业贷款的政策,这些政策旨在通过加强政策引导、完善金融服务、优化信用环境等措施,提高银行对民营企业的贷款积极性,降低民营企业的融资成本,缓解民营企业融资困境。

1、货币政策支持

货币政策是政府调节经济的重要手段之一,为了支持民营企业贷款,央行通过调整货币政策工具,如降低存款准备金率、下调贷款利率等,增加市场流动性,引导金融机构加大对民营企业的贷款投放力度。

2023年3月,央行宣布全面下调金融机构存款准备金率0.25个百分点,释放长期资金约5300亿元,这一举措有助于降低金融机构的资金成本,提高其对民营企业的贷款意愿,缓解民营企业融资难问题。

2、信贷政策支持

信贷政策是政府引导金融机构信贷投放方向的重要政策工具,为了支持民营企业贷款,银保监会出台了一系列信贷政策,鼓励金融机构加大对民营企业的信贷支持力度。

银保监会发布了《关于2023年进一步推动小微企业金融服务高质量发展的通知》,要求银行业金融机构合理增加小微企业贷款投放,确保2023年小微企业贷款增速不低于各项贷款增速,继续保持增量扩面、提质增效的良好态势,银保监会还鼓励金融机构创新小微企业金融服务模式,推出更多适合小微企业特点的金融产品和服务。

3、融资担保支持

融资担保是解决民营企业融资难问题的重要手段之一,为了支持民营企业贷款,政府通过设立融资担保基金、完善融资担保体系等方式,提高民营企业的融资担保能力。

2023年4月,财政部、工业和信息化部、银保监会联合发布了《关于支持小微企业融资担保业务降费奖补政策的通知》,明确对符合条件的融资担保机构按照不超过当年担保费收入的50%给予代偿补偿,鼓励融资担保机构为小微企业提供更多的融资担保服务。

4、信用体系建设支持

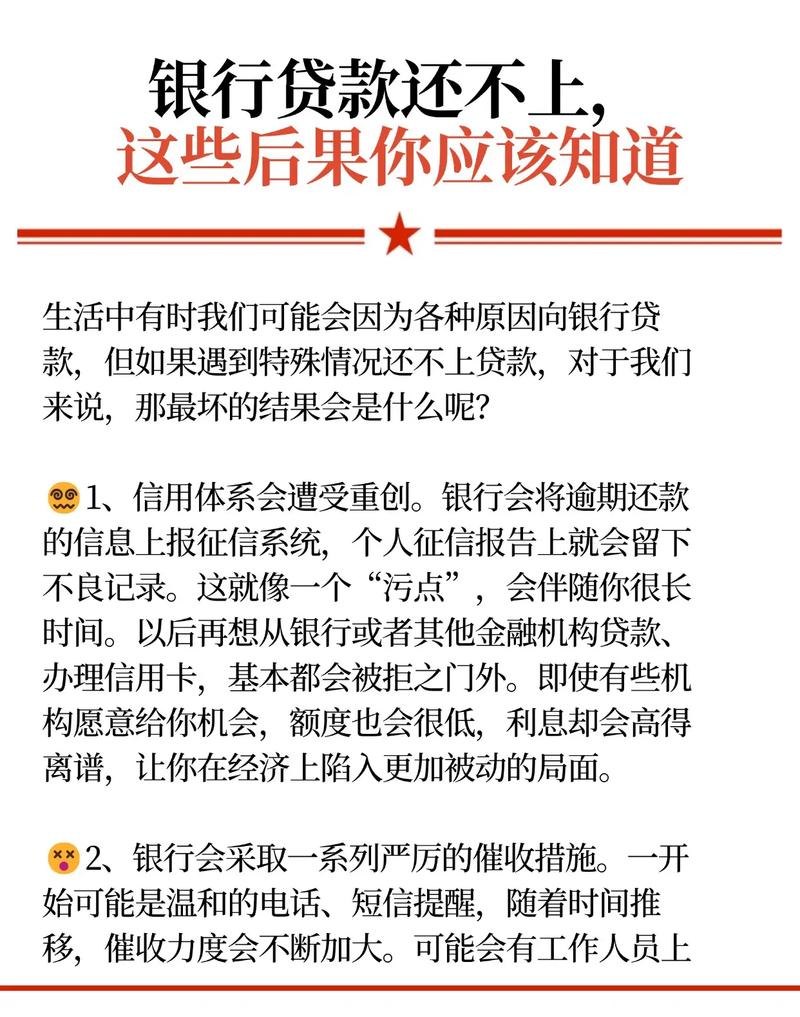

信用体系建设是解决民营企业融资难问题的基础,为了支持民营企业贷款,政府通过加强信用体系建设,完善信用信息共享机制,提高民营企业的信用水平。

2023年5月,国家发展改革委、人民银行、中央宣传部、中央网信办、银保监会等部门联合印发了《关于加快推进社会信用体系建设构建以信用为基础的新型监管机制的指导意见》,要求加强信用信息共享应用,完善信用评价机制,建立健全信用修复机制,推动信用信息公开透明,营造诚实守信的市场环境。

银行贷款支持民营企业政策的实施效果

1、民营企业贷款规模不断扩大

随着银行贷款支持民营企业政策的实施,民营企业贷款规模不断扩大,据统计,截至2023年上半年,我国民营企业贷款余额达到56.2万亿元,同比增长14.8%,高于各项贷款平均增速。

2、民营企业融资成本明显降低

随着银行贷款支持民营企业政策的实施,民营企业融资成本明显降低,据统计,2023年上半年,我国民营企业贷款利率平均为4.76%,较2022年下降了0.4个百分点。

3、民营企业融资渠道不断拓宽

随着银行贷款支持民营企业政策的实施,民营企业融资渠道不断拓宽,除了银行贷款外,民营企业还可以通过发行债券、股票等方式进行融资,2023年上半年,我国民营企业债券发行规模达到1.2万亿元,同比增长30%。

银行贷款支持民营企业政策存在的问题及建议

1、存在的问题

(1)银行对民营企业的风险评估能力有待提高

尽管政府出台了一系列支持民营企业贷款的政策,但银行在贷款审批过程中仍然面临着较高的风险评估成本和信用风险,这主要是因为银行对民营企业的了解不够深入,缺乏有效的风险评估手段和方法。

(2)民营企业自身素质有待提高

民营企业在发展过程中普遍存在资产规模较小、信用评级较低、财务制度不规范等问题,这也导致了银行对民营企业的贷款积极性不高。

(3)政策落实不到位

尽管政府出台了一系列支持民营企业贷款的政策,但在实际执行过程中,仍然存在政策落实不到位的问题,一些地方政府对政策的宣传力度不够,导致一些民营企业对政策不了解;一些金融机构在贷款审批过程中仍然存在歧视民营企业的现象,导致民营企业难以获得贷款支持。

2、建议

(1)加强银行对民营企业的风险评估能力

银行应加强对民营企业的风险评估能力,建立健全风险评估体系和方法,银行还应加强与民营企业的沟通和交流,深入了解民营企业的经营状况和发展前景,提高风险评估的准确性和可靠性。

(2)提高民营企业自身素质

民营企业应加强自身建设,提高自身素质,民营企业应加强财务管理,规范财务制度,提高财务透明度;民营企业应加强信用建设,树立良好的信用形象,提高信用评级。

(3)加强政策落实力度

政府应加强对银行贷款支持民营企业政策的宣传和推广,提高政策的知晓度和影响力,政府还应加强对金融机构的监管,督促金融机构落实政策要求,加大对民营企业的贷款投放力度。

银行贷款支持民营企业的政策对于缓解民营企业融资困境、促进民营企业健康发展具有重要意义,在政策实施过程中,尽管取得了一定的成效,但也存在一些问题和不足,为了进一步提高银行贷款支持民营企业政策的实施效果,政府、银行和民营企业应共同努力,加强沟通和协作,形成合力,共同推动民营企业的发展壮大。