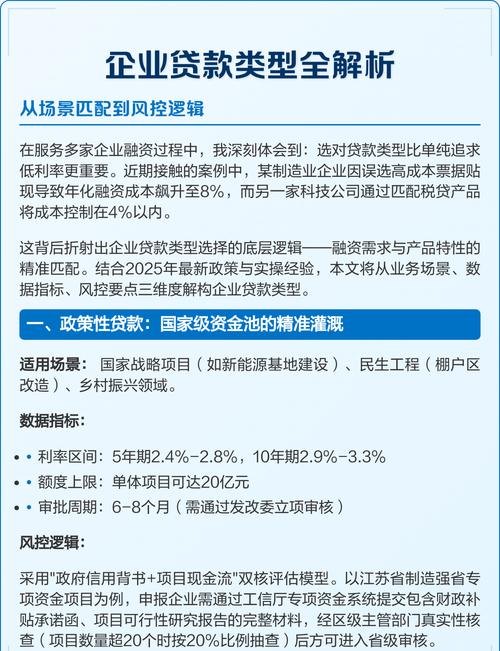

在当今竞争激烈的商业世界中,企业的发展离不开资金的支持,而建行企业抵押贷款作为一种重要的融资方式,为众多企业提供了可靠的资金保障,助力它们在市场中稳步前行。

建行企业抵押贷款的概述

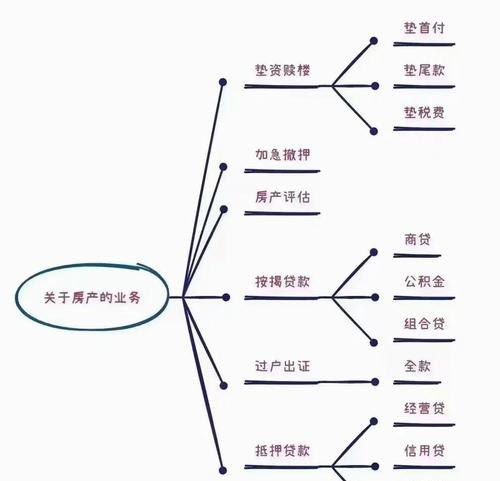

建行企业抵押贷款是指建设银行向企业提供的一种以企业自有房产、土地等不动产作为抵押物的贷款业务,这种贷款方式具有诸多优势,它为企业提供了相对较高的贷款额度,能够满足企业在扩大生产、购置设备、进行技术研发等方面的资金需求,贷款期限较为灵活,可以根据企业的实际情况进行合理安排,有助于企业进行长期的规划和发展,建行在审批过程中会综合考虑企业的经营状况、信用记录等因素,确保贷款的安全性和合理性。

建行企业抵押贷款的申请条件

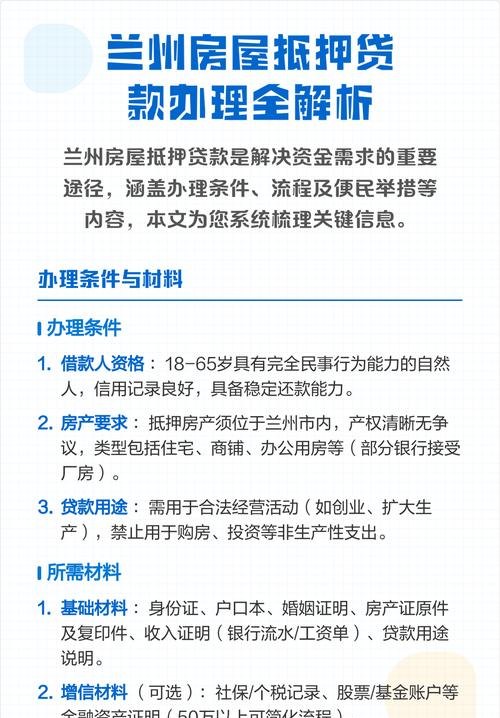

1、企业必须是经工商行政管理机关核准登记注册的企业法人或其他经济组织。

2、企业具有合法、稳定的经营收入,具备按时足额偿还贷款本息的能力。

3、企业信用状况良好,无不良信用记录。

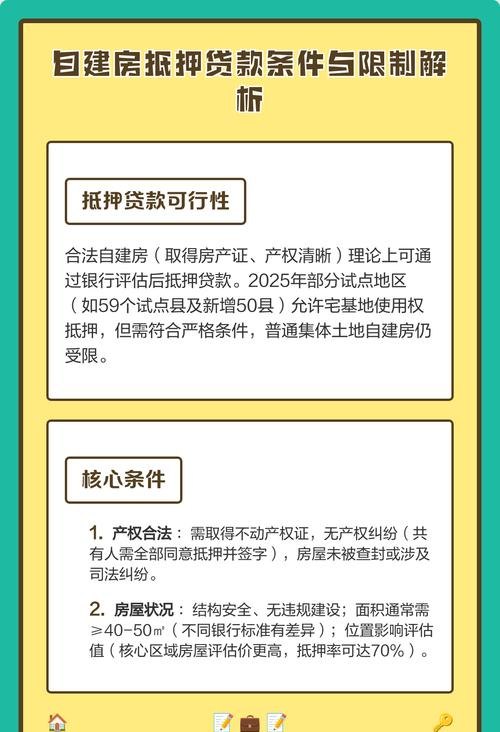

4、企业拥有符合建设银行要求的抵押物,抵押物的产权清晰,能够依法进行处置。

建行企业抵押贷款的办理流程

1、企业提出贷款申请:企业向建设银行提交贷款申请,并提供相关的资料,如营业执照、税务登记证、公司章程、财务报表、抵押物证明等。

2、建行进行贷前调查:建设银行对企业的基本情况、经营状况、信用记录、抵押物等进行全面的调查和评估。

3、建行审批贷款:根据贷前调查的结果,建设银行进行贷款审批,确定贷款额度、期限、利率等。

4、签订贷款合同:企业与建设银行签订贷款合同,明确双方的权利和义务。

5、办理抵押物登记:企业和建设银行共同到相关部门办理抵押物登记手续,确保抵押物的合法性和有效性。

6、发放贷款:建设银行按照贷款合同的约定,将贷款资金发放到企业指定的账户。

7、企业按时还款:企业按照贷款合同的约定,按时足额偿还贷款本息。

建行企业抵押贷款的优势

1、资金支持力度大:建行企业抵押贷款能够为企业提供较高的贷款额度,满足企业的大规模资金需求。

2、贷款期限灵活:企业可以根据自身的经营状况和发展规划,选择合适的贷款期限,降低资金压力。

3、抵押物范围广:除了常见的房产、土地等不动产外,建行还接受一些其他类型的抵押物,如机器设备、存货等,为企业提供了更多的选择。

4、审批速度快:建行在审批过程中注重效率,能够快速为企业提供贷款审批结果,满足企业的资金需求。

5、服务专业:建行拥有专业的贷款团队,能够为企业提供全方位的金融服务,包括贷款咨询、申请指导、还款提醒等。

建行企业抵押贷款的风险防范

1、加强贷前调查:建设银行在审批贷款前,要对企业的基本情况、经营状况、信用记录、抵押物等进行全面的调查和评估,确保贷款的安全性和合理性。

2、合理确定贷款额度和期限:建设银行要根据企业的实际情况,合理确定贷款额度和期限,避免企业因过度负债而面临风险。

3、加强抵押物管理:建设银行要加强对抵押物的管理,确保抵押物的安全性和有效性,要及时办理抵押物登记手续,防止抵押物被非法处置。

4、加强贷后管理:建设银行要加强对贷款企业的贷后管理,定期对企业的经营状况、财务状况等进行检查,及时发现和解决问题,要督促企业按时足额偿还贷款本息,防止逾期贷款的发生。

案例分析

某科技企业由于业务拓展需要,急需一笔资金用于购置新的生产设备,该企业向建设银行提出了企业抵押贷款申请,并提供了相关的资料,建设银行经过贷前调查和审批,认为该企业具有良好的经营状况和信用记录,抵押物价值充足,符合贷款条件,建设银行与该企业签订了贷款合同,并发放了贷款资金,该企业利用这笔资金购置了新的生产设备,提高了生产效率和产品质量,市场竞争力得到了进一步提升。

建行企业抵押贷款作为一种重要的融资方式,为企业提供了可靠的资金保障,助力它们在市场中稳步前行,通过合理的申请条件、办理流程和风险防范措施,建行能够确保贷款的安全性和合理性,为企业和银行双方带来双赢的局面,企业也应该充分认识到贷款的风险,合理使用贷款资金,确保按时足额偿还贷款本息,维护自身的信用记录。