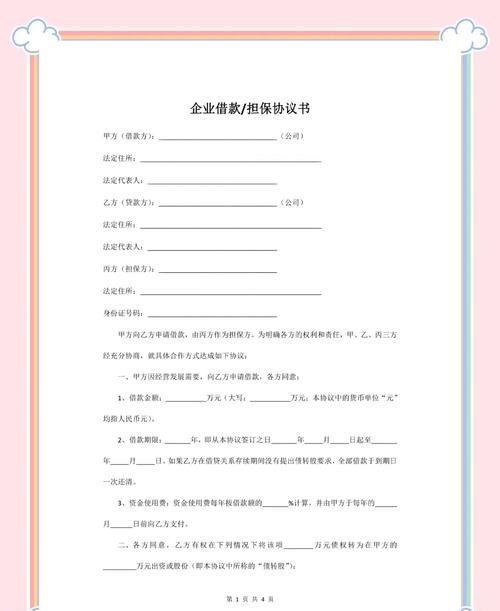

在企业融资的领域中,贷款是企业获取资金以支持其运营、扩张和发展的重要途径之一,对于许多企业来说,获得贷款并非一帆风顺,其中一个关键因素是是否需要担保人,这一问题在企业界引起了广泛的关注和讨论。

企业贷款的常规模式

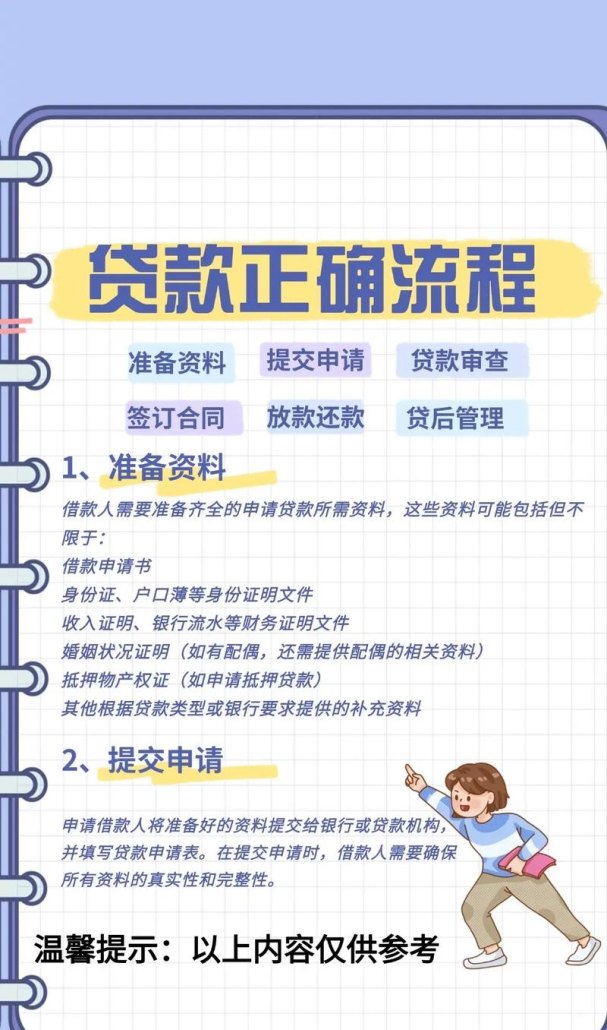

企业贷款通常基于企业的信用状况、资产规模、经营业绩等因素进行评估,金融机构在考虑发放贷款时,需要对企业的还款能力和信用风险有一定的信心,贷款可能以多种形式出现,如商业贷款、银行贷款、供应链金融贷款等。

在一些情况下,企业可能凭借自身的良好信用记录和稳定的经营状况直接获得贷款批准,这种情况下,企业不需要担保人的额外担保,贷款机构主要基于对企业的直接评估来确定贷款额度和条件。

担保人在企业贷款中的作用

并非所有企业都能如此顺利地获得无担保贷款,一些企业可能由于信用历史较短、经营风险较高或其他原因而面临贷款困难,这时,担保人的角色就变得至关重要。

1、增强贷款机构信心

担保人作为第三方,通过提供额外的信用支持,向贷款机构表明对借款人的信心,担保人通常需要具备良好的信用记录、稳定的财务状况和足够的还款能力,它们的存在可以降低贷款机构的风险感知,增加贷款获批的可能性。

一家新兴的科技创业公司可能由于缺乏成熟的业务模式和稳定的盈利记录而难以从传统银行获得贷款,如果该公司能够找到一位具有良好信用和雄厚资金实力的担保人,如一位知名的企业家或大型企业,贷款机构可能会更愿意提供贷款,因为他们相信担保人有能力承担借款人可能无法履行还款义务的风险。

2、降低贷款门槛

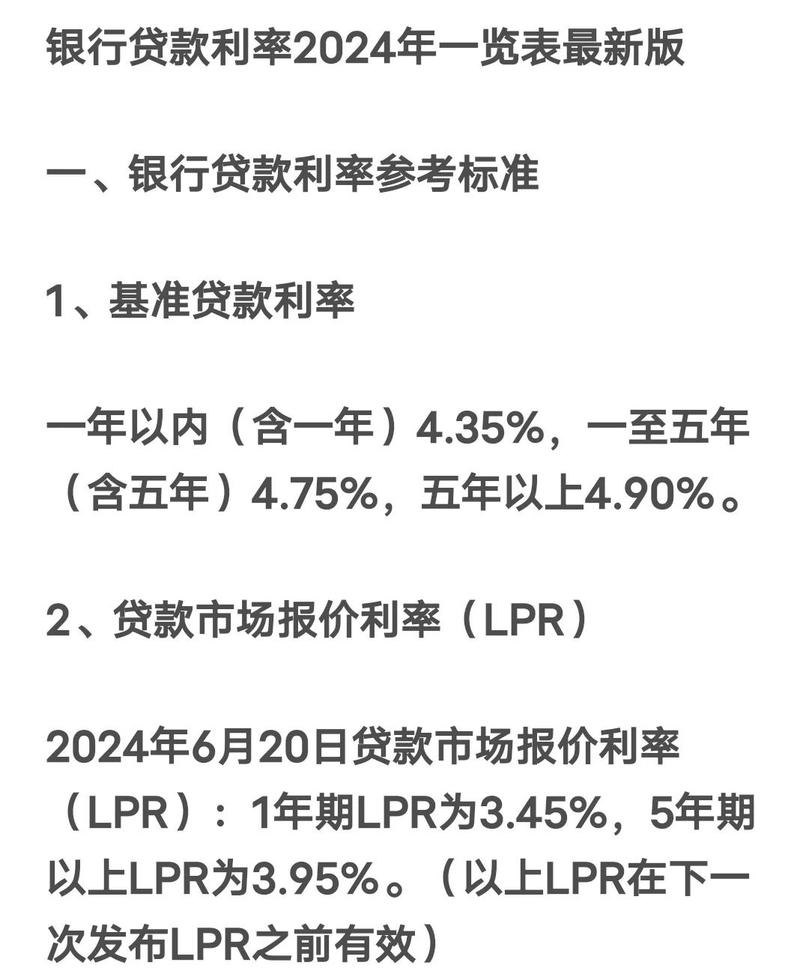

对于一些信用评级较低的企业,担保人可以帮助他们跨越贷款门槛,获得原本无法获取的资金,通过引入担保人的担保,贷款机构可以在一定程度上缓解对企业自身信用风险的担忧,从而放宽贷款条件,如提高贷款额度、降低利率或延长还款期限等。

一家中小企业可能由于财务状况相对较弱而无法满足银行的严格贷款要求,如果该企业能够找到一位愿意为其提供担保的大型企业或金融机构,银行可能会更愿意给予贷款,并且可能会在利率和还款期限上给予一定的优惠,以吸引担保人承担额外的风险。

3、促进企业合作与发展

担保人在企业贷款中不仅为企业提供了资金支持,还可能在其他方面带来积极的影响,担保人可能与借款人之间存在密切的业务关系或合作机会,通过提供担保,担保人可以加强与借款人的合作,促进双方的业务发展。

担保人与贷款机构之间也可能存在良好的合作关系,担保人的信誉和实力可以为借款企业带来更多的商业机会和合作伙伴,从而进一步提升企业的竞争力和发展潜力。

担保人的选择与风险

1、选择合适的担保人

企业在选择担保人时需要谨慎考虑,以下是一些选择担保人时需要注意的因素:

- 信用状况:担保人的信用记录是至关重要的,良好的信用状况可以增加贷款机构对企业的信心,降低违约风险。

- 财务实力:担保人需要具备足够的财务实力来承担借款人可能无法履行还款义务的风险,这可以通过担保人的资产负债表、现金流状况等进行评估。

- 行业经验和声誉:担保人的行业经验和声誉也会影响其对贷款机构和借款人的吸引力,具有丰富行业经验和良好声誉的担保人通常更受贷款机构的青睐。

- 与借款人的关系:担保人与借款人之间的关系也是一个重要因素,稳定的合作关系和良好的信任基础可以增加担保人提供担保的意愿和能力。

2、风险评估与管理

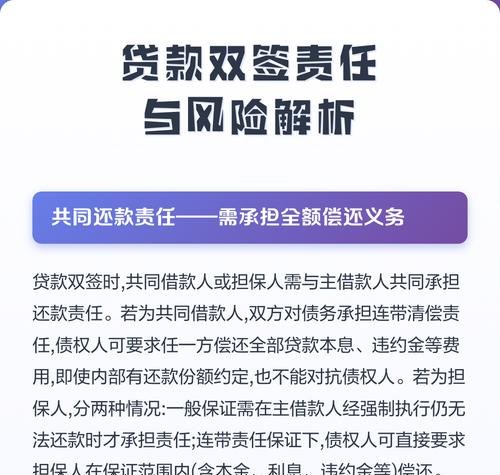

尽管担保人可以为企业贷款提供重要的支持,但借款人与担保人都需要意识到其中存在的风险,借款人需要承担按时还款的责任,否则担保人可能会介入并承担还款义务,同样,担保人也需要承担相应的风险,如果借款人违约,担保人可能会面临经济损失。

借款人与担保人都需要对贷款风险进行充分的评估和管理,借款人应该制定合理的还款计划,确保按时还款,以维护自己的信用记录和与贷款机构的良好关系,担保人也应该对借款企业的经营状况和还款能力进行密切关注,及时发现潜在的风险,并采取必要的措施加以防范。

企业贷款是否需要担保人取决于多种因素,包括企业自身的信用状况、经营业绩、资产规模等,在一些情况下,企业可能凭借自身实力直接获得贷款批准;而在另一些情况下,担保人的介入可以帮助企业克服贷款困难,获得更多的资金支持。

担保人在企业贷款中发挥着重要的作用,不仅可以增强贷款机构的信心,降低贷款门槛,还可以促进企业的合作与发展,选择合适的担保人并进行有效的风险评估与管理至关重要,借款人与担保人都应该充分认识到贷款过程中的风险,并共同努力确保贷款的顺利进行和还款的按时履行。

企业贷款与担保人的关系是一个复杂而重要的议题,通过合理利用担保人的作用,企业可以更好地满足其资金需求,实现可持续的发展,贷款机构也可以在风险可控的前提下,为企业提供更多的融资选择,促进经济的繁荣与发展,在未来的企业融资领域中,担保人的作用将继续受到重视,并不断发挥着重要的作用。