一、引言

涉农中小企业在我国农业经济发展中扮演着重要的角色,它们是推动农业产业化、促进农村就业和增加农民收入的重要力量,涉农中小企业往往面临着诸多困难和挑战,其中贷款违约风险是一个较为突出的问题,贷款违约不仅会给金融机构带来损失,还会影响涉农中小企业的融资渠道和发展,进而对整个农业经济产生不利影响,深入研究涉农中小企业贷款违约风险及其防范策略具有重要的现实意义。

二、涉农中小企业贷款违约风险的现状

(一)违约率相对较高

涉农中小企业由于经营规模较小、抗风险能力较弱、财务制度不健全等原因,其贷款违约率相对较高,据相关统计数据显示,涉农中小企业的贷款违约率普遍高于其他行业的中小企业。

(二)违约风险具有季节性

涉农中小企业的生产经营活动与农业生产密切相关,其贷款违约风险往往具有季节性,在农产品收获季节,涉农中小企业的资金需求较大,如果此时金融机构不能及时提供足够的贷款支持,企业可能会面临资金短缺的问题,从而增加违约风险。

(三)违约风险与农业生产周期密切相关

农业生产具有明显的周期性,涉农中小企业的贷款违约风险也与农业生产周期密切相关,在农业生产遭受自然灾害或市场价格大幅波动时,涉农中小企业的收入可能会大幅减少,从而增加违约风险。

三、涉农中小企业贷款违约风险的成因

(一)企业自身因素

1、经营管理水平较低

涉农中小企业大多是家族式企业,其经营管理水平相对较低,缺乏科学的管理理念和方法,企业内部治理结构不完善,容易出现决策失误和经营风险。

2、财务制度不健全

涉农中小企业的财务制度往往不健全,财务信息不透明,缺乏专业的财务人员,难以提供准确的财务报表和财务分析,这给金融机构评估企业的信用状况带来了困难。

3、信用意识淡薄

部分涉农中小企业缺乏信用意识,存在恶意拖欠贷款本息的现象,这不仅会影响企业的信用形象,还会增加贷款违约风险。

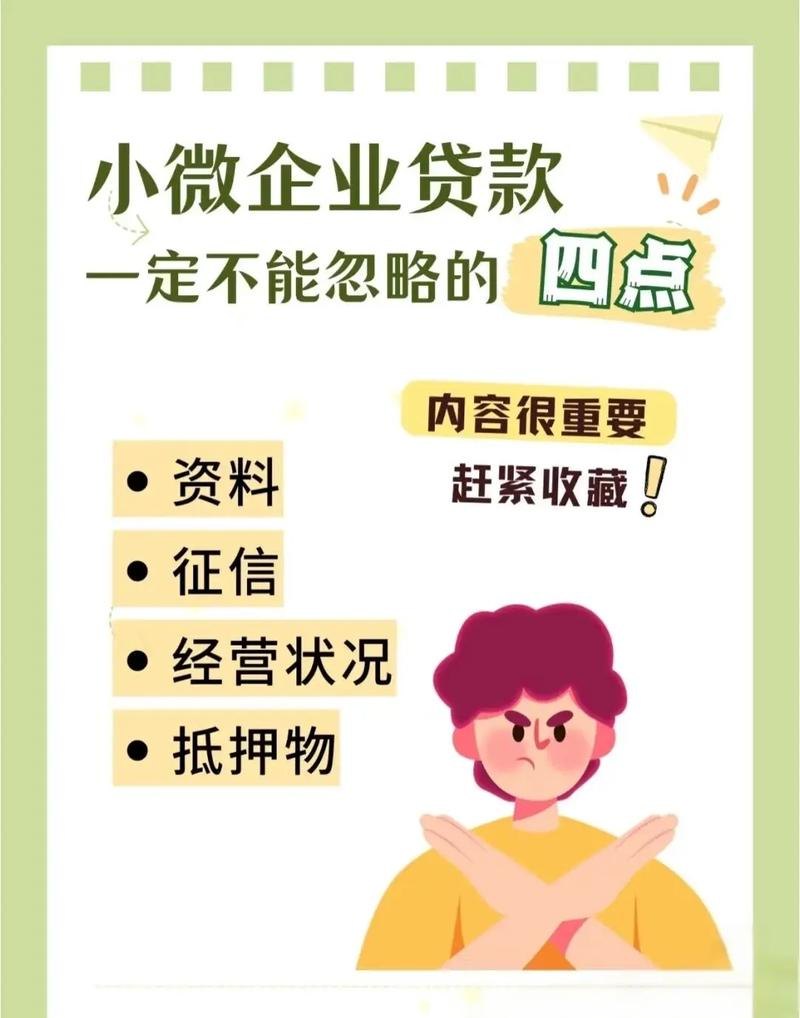

(二)金融机构因素

1、贷款审批标准过于严格

金融机构在贷款审批过程中,往往过于注重企业的财务状况和抵押物价值,对企业的经营管理水平、市场前景等因素考虑不足,导致一些经营状况良好、发展潜力较大的涉农中小企业因不符合贷款审批标准而无法获得贷款支持。

2、贷款风险评估方法不完善

金融机构在贷款风险评估过程中,往往采用传统的风险评估方法,如信用评分模型等,这些方法对涉农中小企业的适用性较差,难以准确评估企业的贷款违约风险。

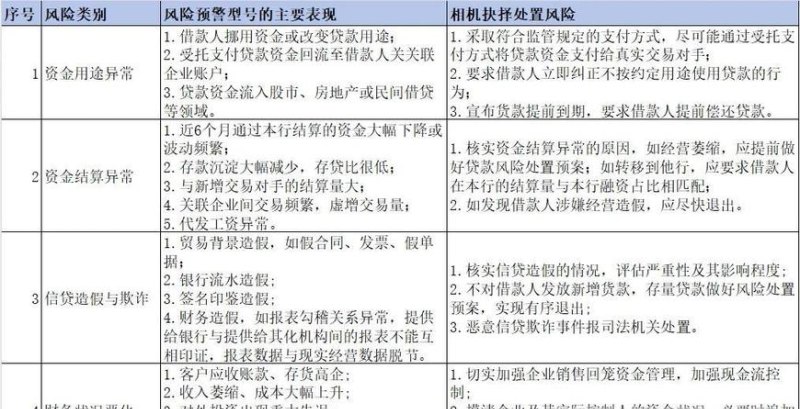

3、贷后管理不到位

金融机构在贷后管理过程中,往往存在重放轻管的现象,对企业的资金使用情况、经营状况等缺乏有效的跟踪和监控,不能及时发现和解决企业存在的问题,从而增加贷款违约风险。

(三)外部环境因素

1、农业生产的不确定性

农业生产受自然因素和市场因素的影响较大,具有明显的不确定性,这给涉农中小企业的生产经营带来了较大的风险,也增加了贷款违约风险。

2、农村金融市场不完善

农村金融市场体系不健全,金融机构数量较少,金融产品和服务种类单一,不能满足涉农中小企业的多样化融资需求,这也增加了涉农中小企业的贷款违约风险。

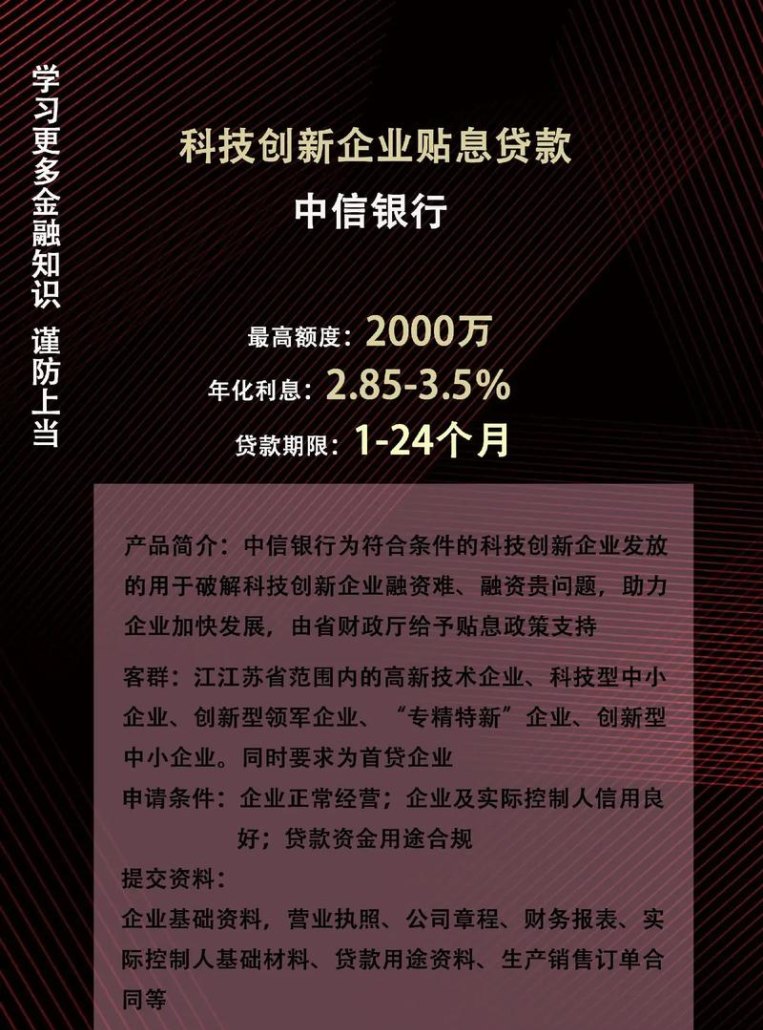

3、政策支持力度不够

政府对涉农中小企业的政策支持力度不够,缺乏有效的财政补贴、税收优惠等政策措施,这也影响了涉农中小企业的发展和贷款偿还能力。

四、涉农中小企业贷款违约风险的防范策略

(一)加强涉农中小企业自身建设

1、提高经营管理水平

涉农中小企业应加强内部管理,建立科学的管理理念和方法,完善企业内部治理结构,提高决策的科学性和民主性,降低经营风险。

2、健全财务制度

涉农中小企业应加强财务管理,建立健全财务制度,规范财务核算,提高财务信息的透明度,为金融机构评估企业的信用状况提供准确的依据。

3、增强信用意识

涉农中小企业应增强信用意识,树立良好的信用形象,按时足额偿还贷款本息,遵守金融机构的相关规定,维护金融秩序。

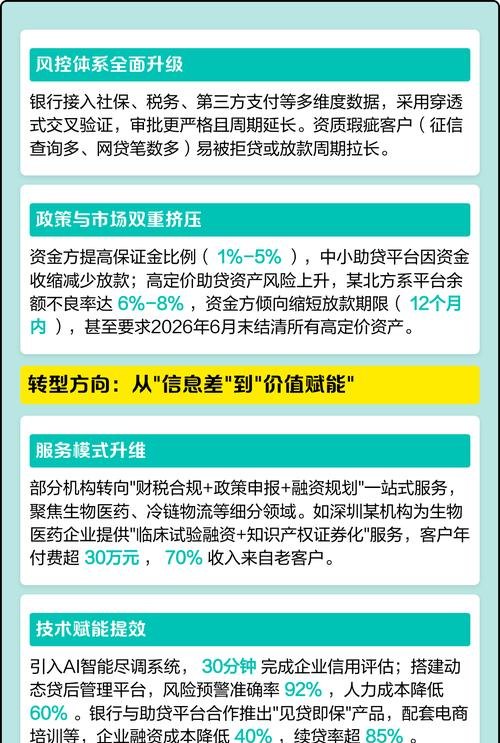

(二)完善金融机构贷款风险管理机制

1、优化贷款审批标准

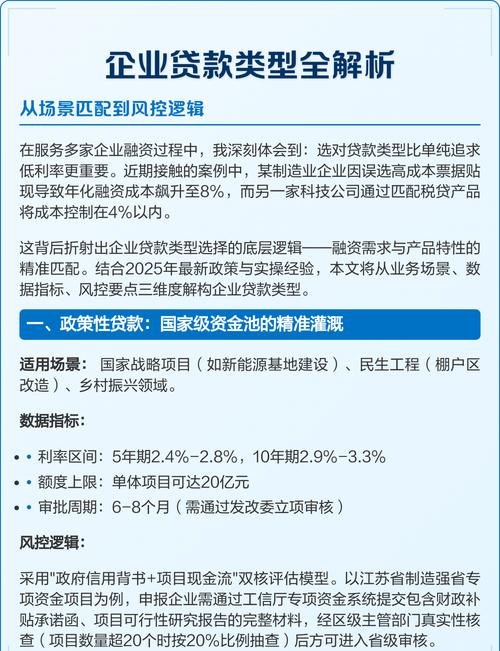

金融机构应根据涉农中小企业的特点,优化贷款审批标准,适当降低对企业财务状况和抵押物价值的要求,加强对企业经营管理水平、市场前景等因素的评估,提高贷款审批的科学性和合理性。

2、改进贷款风险评估方法

金融机构应改进贷款风险评估方法,采用适合涉农中小企业的风险评估模型,如基于现金流的风险评估模型等,提高贷款风险评估的准确性和可靠性。

3、加强贷后管理

金融机构应加强贷后管理,建立健全贷后管理制度,加强对企业的资金使用情况、经营状况等的跟踪和监控,及时发现和解决企业存在的问题,降低贷款违约风险。

(三)优化农村金融市场环境

1、完善农村金融市场体系

政府应加大对农村金融市场的投入,完善农村金融市场体系,增加金融机构数量,丰富金融产品和服务种类,提高农村金融市场的竞争力和服务水平。

2、加强农村信用体系建设

政府应加强农村信用体系建设,建立健全农村信用评价体系和信用奖惩机制,加大对失信行为的惩罚力度,提高农村居民的信用意识和信用水平。

3、加大政策支持力度

政府应加大对涉农中小企业的政策支持力度,出台有效的财政补贴、税收优惠等政策措施,降低涉农中小企业的融资成本,提高其贷款偿还能力。

(四)建立健全涉农中小企业贷款担保体系

1、加强政府担保机构建设

政府应加强担保机构建设,加大对担保机构的投入,完善担保机构的运行机制,提高担保机构的风险承担能力和服务水平。

2、发展商业担保机构

政府应鼓励和支持商业担保机构发展,出台相关政策措施,引导商业担保机构加大对涉农中小企业的担保支持力度,降低涉农中小企业的融资门槛。

3、建立风险补偿机制

政府应建立风险补偿机制,对担保机构因代偿而遭受的损失给予一定的补偿,提高担保机构的积极性和稳定性。

五、结论

涉农中小企业贷款违约风险是一个复杂的问题,其成因涉及企业自身、金融机构和外部环境等多个方面,为了有效防范涉农中小企业贷款违约风险,需要加强涉农中小企业自身建设,完善金融机构贷款风险管理机制,优化农村金融市场环境,建立健全涉农中小企业贷款担保体系等多方面的措施,只有通过各方的共同努力,才能降低涉农中小企业的贷款违约风险,促进涉农中小企业的健康发展,推动我国农业经济的繁荣。